スマートフォンでビットコインチャートを開くたびに、赤く染まった画面を見て、不安を感じている初心者の方も多いのではないでしょうか。

つい最近まで、ビットコインはドル建てで約12万6,000ドル(日本円でおよそ1,890万円)と、史上最高値を更新していました。

ところが2025年11月18日現在、その価格は9万4,000ドル前後、日本円では1,400万円台まで急落しています。わずか1カ月あまりで、年初からの上昇分がほぼ帳消しとなりました。

このような急激な下落は、仮想通貨を始めたばかりの初心者の方にとって、「恐怖」や「リスク」の象徴のように映るかもしれません。

しかし、この急落の背後には、市場の構造変化や、長期的な上昇相場(ブルマーケット)への準備といった、より深い動きが隠されています。

2025年のビットコイン市場は、米国での現物ETF(上場投資信託)の定着、そして歴史的な4回目の半減期という、2つの大きな節目を迎えた直後にあります。

本記事では、この急落が一時的なパニックにすぎないのか、それとも長期的な下落トレンドの始まりなのかを見極めるために、以下の観点から冷静に分析します。

- 価格変動の背後にある構造的な要因

- 市場心理の動き

- 大口投資家や機関投資家の最新動向

- マクロ経済政策との関係

内容は専門的ではありますが、できる限り平易な言葉で解説していきます。

本記事では、F&G指数の基本的な仕組みから、売買の判断に活かす具体的な使い方までを分かりやすく解説します。

相場の空気に流されず、戦略的に動ける投資家を目指したい方に最適です。

記事のポイント

- 極端な恐怖:ビットコインが9万4,000ドルまで下落した背景

- 初心者が冷静に見極めるべき二つの「弱気シグナル」

- 恐怖の中でも動く大口投資家と機関の最新動向

- マクロ経済政策とデータが裏付ける強気予測

- 初心者が取るべき冷静な投資戦略とリスクヘッジ

目次

極端な恐怖:ビットコインが9万4,000ドルまで下落した背景

2025年の利益を吹き飛ばした「急落ショック」

振り返ると、2025年のビットコイン市場は、まさに「ジェットコースター」のような展開でした。

年初の時点で約9万3,000ドルで取引されていたビットコインは、

- 米国でのビットコイン現物ETF(上場投資信託)の定着

- FRB(米連邦準備制度理事会)の利下げ観測

などの追い風を受け、10月上旬には12万6,000ドル(約1,890万円)という史上最高値を記録しました。

年初からの上昇率は30%以上に達し、市場には楽観ムードが広がっていました。

しかし、そのムードは突然崩れ去りました。

10月10日、トランプ大統領が対中関税の再導入を発表したことで、市場に大きな混乱が発生。

これをきっかけに、暗号資産市場では約190億ドル(約2兆9,000億円)にもおよぶレバレッジポジションが強制的に清算される、過去最大規模の売りが起こりました。

いわゆる「トランプ・ショック」です。

この混乱は暗号資産に限らず、株式など他のリスク資産にも波及。

その後もビットコインの下落は止まらず、11月には心理的な節目である「10万ドルの大台」を割り込み、11月4日には9万9,000ドルを下回る場面も。

そして11月中旬にはついに、9万4,000ドル(円建てで約1,400万円台)にまで落ち込み、

わずか1カ月あまりで、年初来の利益のほとんどが吹き飛ぶ形となりました。

結果として、

- ドル建てでは史上最高値から20%超の下落

- 円建てでは、たった1カ月で約500万円の急落

という二重のインパクトが、2025年のビットコイン投資家に重くのしかかりました。

「極端な恐怖」が市場を支配する心理状態とは?

今回のような価格の下落よりも、市場参加者の心理的なパニックの方が、実は問題を深刻にしてました。

その象徴が、「Crypto Fear & Greed Index(恐怖と貪欲指数)」です。

これは、価格変動や出来高、SNSの投稿、Google検索の傾向などをもとに、「いま市場がどれくらい恐れているか/楽観しているか」を数値で示す指標です。

この指数は0〜100で表され、

- 25未満 → 「Extreme Fear(極度の恐怖)」

- 75以上 → 「Extreme Greed(極度の強欲)」

と判断されます。

今回、ビットコインが1,400万円台まで下落した局面では、この指数が「10」や「11」といった非常に低い水準にまで落ち込みました。

これは2025年2月下旬以来、およそ9カ月ぶりの“極端な悲観ゾーン”です。

日本のメディアでも連日「極度の恐怖ゾーン」といった見出しが並び、

SNS(特にX/旧Twitter)では「もう二度と10万ドルには戻らない」といった悲観的なコメントが目立つようになりました。

恐怖の正体は「業界への信頼不安」と「流動性の薄さ」

この「極端な恐怖」の背景には、いくつかの要因が複雑に絡み合っています。

特に影響が大きかったのは次の3つ、

- FRBが利下げに慎重な姿勢を示した

→ リスク資産への資金流入期待が後退 - 取引所への不信感

→ 大手取引所MEXCでの資金凍結問題、Balancerの資金流出疑惑などが投資家心理を冷え込ませた - 流動性の急速な低下

→ ブロックチェーンデータ企業「カイコ」によれば、市場の厚み(デプス)は2025年のピーク時から約30%縮小

= 大口取引が市場に与えるインパクトが大きくなり、パニック売りが連鎖しやすくなった

つまり、「売りが売りを呼ぶ」構造になっていました。

恐怖と貪欲指数は「逆指標」としても使える

ここで注目したいのが、「恐怖と貪欲指数」が逆指標として使われるケースが多いという点です。

過去の相場を見ると、この指数が10〜20の「極端な恐怖」ゾーンに入った直後、

数週間〜数カ月後に反発に転じるケースが少なくありません。

そのため、投資家の間ではよく

「恐怖で買い、欲望で売れ」

という格言が引用されます。

もちろん、これは「絶対に反発する」という意味ではありません。

ただ、この指数が低いときは、「市場全体が感情的になっており、冷静な判断がされていない状態」だと捉えることができます。

初心者の方にとって重要なのは、このような群衆心理を外から冷静に眺める視点です。

初心者が冷静に見極めるべき二つの「弱気シグナル」

テクニカル分析でよく使われる「デッドクロス(デスクロス)」

今回のビットコイン急落局面で、多くの投資家が注目したのが「デッドクロス(デスクロス)」の出現です。

これはテクニカル分析の基本的な指標で、

「短期の移動平均線(例:50日線)が、長期の移動平均線(例:200日線)を上から下に突き抜ける現象」を意味します。

このクロスが発生すると、

「最近の相場の勢いが、長期トレンドよりも弱まっている」

というシグナルとされ、多くのトレーダーが警戒を強めます。

2025年11月のビットコインにも「デスクロス接近」

11月時点でのビットコインは、

- 50日移動平均線:約11万669ドル

- 200日移動平均線:約11万459ドル

と、2本の線がほぼ重なる状態に。

ドル建てチャートでは「デスクロス発生」が目前に迫っていると見なされ、日本の仮想通貨メディアでも「歴史的な転換点」として話題になりました。

過去の「デスクロス」はどうだった?

これまでのビットコイン市場を振り返ると、デスクロスの出現後に価格が急落したケースもあります。

たとえば、

- 2018年のバブル崩壊

- 2022年のFTXショック

では、デスクロス後に下落が加速しました。

一方で、デッドクロスが底(ボトム)となり、その後の上昇相場の出発点になった例もあります。

たとえば、2023年9月にデスクロスが発生した際は、

価格が約2万6,578ドル → 4カ月後には49%上昇し、3万9,518ドルに回復しています。

デスクロスは「暴落サイン」ではなく「警告灯」

デスクロスは、「売りの合図」や「暴落確定」を意味するわけではありません。

あくまで「今のトレンドが弱気方向に傾いていることを知らせる警告灯」のようなものです。

初心者の方がやってはいけないのは、

「デスクロスが出たから全部売ろう!」と感情的に反応してしまうこと。

代わりに、

- 自分の投資戦略と今の相場のズレを冷静に見直す

- 積み立て投資のタイミングを分散する

- レバレッジ(借金を使った取引)をかけていないか再確認する

など、「慎重な調整」のタイミングとして活用することのほうが大切です。

12.7億ドルの清算が示す「レバレッジ取引」のリスク

今回の急落で、もう一つ大きなダメージを与えたのが、「レバレッジ取引(証拠金取引)」の総崩れです。

清算ラッシュで価格が一気に崩れた

10月10日のフラッシュクラッシュでは、

約190億ドル(約2兆9,000億円)ものレバレッジポジションが数時間のうちに強制清算されました。

これにより、約160万人のトレーダーがロスカットに追い込まれたと報じられています。

11月以降もその余波は続き、ビットコインとイーサリアムを中心に12.7億ドル相当のロングポジション(買い注文)が清算されたという分析もあります。

「強制清算(ロスカット)」って何?

レバレッジ取引とは、「証拠金」を元手にして、それ以上の金額で取引をする方法です。

たとえば、10万円の証拠金で100万円分の取引をする、といった具合です。

ただし、価格が大きく動いて損失が一定ラインを超えると、ポジションが強制的に決済され(=ロスカット)、損失が確定します。

このロスカットが連鎖的に起きると、次々と売り注文が市場に流れ込み、さらに価格が下がっていく。

これがいわゆる「清算ドミノ」です。

初心者はレバレッジ取引に絶対に手を出さない

今回のように、「強気相場が続く!」という期待から、

レバレッジをかけた買いポジションを積み増していた投資家が、価格急落で一気に焼き払われてしまいました。

この教訓はシンプルです:

ビットコインは、レバレッジをかけなくても十分すぎるほど値動きが激しい資産である

したがって初心者は、

- 証拠金取引(レバレッジ取引)

- 先物取引

には、原則「手を出さない」ことが最も安全です。

初心者にとっての正しいアプローチは?

- 資金の大部分は「現物取引(レバレッジなし)」に限定する

- 損しても生活に影響のない範囲で投資を行う

- 定期的な積み立て(ドルコスト平均法)でリスクを平準化する

これらのシンプルなルールを守ることが、長期的な資産形成への最短ルートとなります。

恐怖の中でも動く大口投資家と機関の最新動向

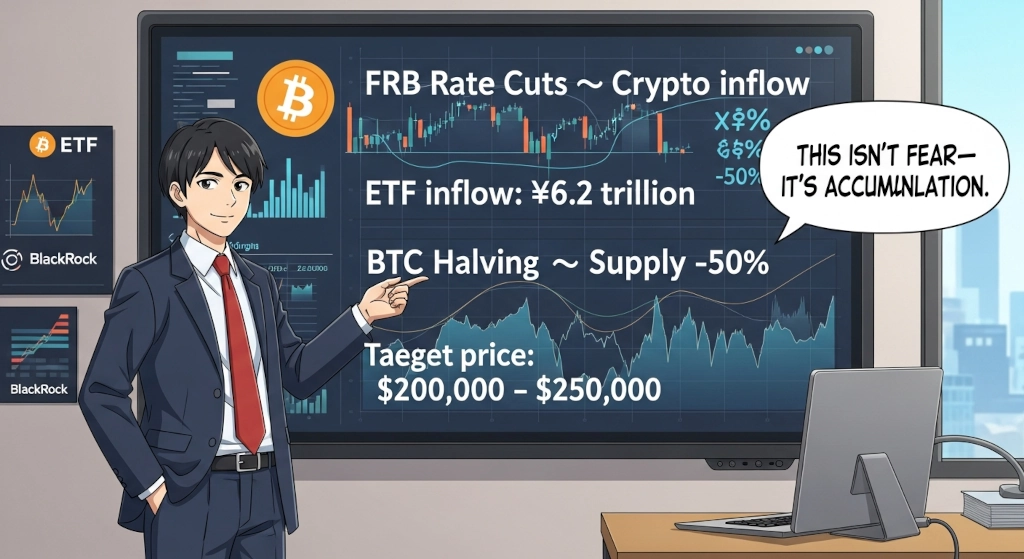

ETFへの資金流入が示す「構造的な買い需要」

価格が急落し、多くの投資家が悲観ムードに包まれている中、大口投資家や機関投資家の動きは、むしろ「冷静」で「戦略的」でした。

その代表例が、米国のビットコイン現物ETF(スポットETF)への資金の流れです。

ETFへの「6.2兆円」の資金流入

2024年に米国でビットコイン現物ETFが承認されたのち、2025年にかけて約6.2兆円(約623億ドル)の資金がETFに流入したとされています。

これは、機関投資家や富裕層が、ビットコインを「投機」ではなく「資産」として保有し始めていることを意味しています。

一時的な流出も、「積み上がった残高」は堅調

10月10日のフラッシュクラッシュ以降、確かに一部ETFからの資金流出が見られました。

- 例:11月13日には1日で約8億7,000万ドル(約1,300億円)が流出(過去2番目の規模)

しかし、これはあくまで短期的な逃避行動にすぎず、注目すべきは「ETFがいま、どれだけのビットコインを保有しているか(ストック)」という点です。

2025年10月末時点で、米国ETF全体では約136万BTCを保有。

これは、流通しているビットコインの6〜7%に相当します。

つまり、多少の資金流出があっても、構造的には買い手の存在が強固に残っています。

価格下落後も続く「ディップ買い」

11月に入ると、価格下落を機に再びETFに資金が戻ってきました。

- 11月7日:ブラックロックのETF「IBIT」に約2億4,000万ドルの資金が流入

- 11月12日前後:ETF全体で約5億2,400万ドルの流入が確認される

さらに、ハーバード大学など一部の大学基金や機関投資家が、この下落局面でETFの保有比率をむしろ増やしているという報道もあります。

彼らにとって今回の急落は「売り時」ではなく、「ディップ(押し目)買いのチャンス」と映っています。

クジラ(大口投資家)が見せる「蓄積行動」

ブロックチェーン上のデータ(オンチェーンデータ)を分析すると、「クジラ」と呼ばれる大口投資家の行動が明らかです。

クジラが「押し目買い」していた

価格が大きく下落していた10〜11月、クジラと呼ばれる投資家たちは冷静にビットコインを買い増していました。

- 一部報道によると、下落局面で合計320億ドル相当のビットコインが買い集められた

- 2025年11月第2週だけで、約4万5,000BTCの蓄積が確認される

→ これは2025年3月以来の2番目に大きい週間蓄積でした

「1,000BTC以上」保有のウォレットが増加

さらに、1,000BTC以上を保有するウォレットの数は、直近1週間で1.2%増加しています。

これは、長期保有を前提とした新たなクジラが増えていることを示しています。

取引所からの資金移動も増加中

11月初旬には、大手取引所バイナンスから大量のビットコインが引き出される動きが確認されました。

しかし、

- 自分のウォレット(セルフカストディ)に移す

- 売却ではなく、「長期保有」する目的で保管する

という行動で、「売る気がない」投資家の動きを示し、経験豊富な投資家が現在の相場を「理想的な仕込み期」と見なしているといえます。

これは、初心者にとって「パニック売りは冷静な買い手の利益になる」ことを学ぶ良い例になります。

国家レベルで高まる「ビットコイン準備金」への関心

ビットコインへの関心は、いまや「個人」や「機関投資家」だけのものではありません。

世界の一部の国家も、真剣にビットコインを外貨準備資産として検討し始めています。

チェコ、台湾などの動き

- 台湾政府

地政学リスクとドル依存からの脱却を目的に、ビットコインを保有する是非を検討する報告書を指示

(2025年末までに提出予定) - チェコ中央銀行

実験的に約100万ドル相当のビットコインを購入。

中央銀行による直接購入は極めて異例

これらの動きは、ビットコインが単なる「投資対象」から、「国家戦略資産」へと進化し始めていることの現れです。

マクロ経済政策とデータが裏付ける強気予測

FRBの利下げがビットコインに追い風を与える理由

ビットコインの価格は、テクニカル指標やニュースだけでなく、米国の金融政策、特にFRB(米連邦準備制度理事会)の動きに大きく左右されます。

2025年後半、FRBは利下げに転換

2025年9月・10月、FRBは2回にわたって政策金利を引き下げました。

市場では、ついに本格的な利下げサイクルに入ったとの見方が広がっています。

利下げが進むと、

- 米ドルの実質価値が下がる(=インフレ懸念)

- 「希少性がある資産」が相対的に評価されやすくなる

- 資金がリスク資産(株や仮想通貨)に流れやすくなる

といった傾向が見られ、ビットコインにとって追い風となる構図です。

「デジタルな金」としての需要が高まる

FRBの利下げによって金利が下がれば、「資産を銀行に預けても増えない」状態になり、

供給が限定されているビットコインのような資産が、「インフレ対策」「価値保存手段」として注目されます

金融大手の予測:ビットコインは20万ドルも視野に

スイスの大手銀行UBSをはじめ、いくつかの金融機関は、2026年の第1四半期までにさらに0.5%程度の利下げが行われると予測しています。

この金融緩和の流れと、ETFによる新たな資金流入経路を前提にした、

ビットコイン価格が20万〜23万ドル(約3,000万〜3,500万円)に到達する可能性を指摘するレポートも出始めています。

つまり、現在の1,400万円台という水準は、「割安ゾーン」にあるとの判断です。

トランプ政権の「親クリプト姿勢」も追い風に

米国の政治情勢も、ビットコインの中長期的な価格に影響を与える重要な要素です。

トランプ氏のビットコイン備蓄命令

トランプ大統領は2025年3月に、

「戦略的ビットコイン備蓄(Strategic Bitcoin Reserve)」創設を命じる大統領令に署名しました。

これにより米国政府は、押収したビットコインを売却せず、長期的な国家資産として保有する方針を打ち出したことになります。

これは、ビットコインを「戦略資産」として扱う姿勢の明確な表れで、世界中の投資家から注目を集める大きな転換点です。

政治的安定と制度整備が市場を後押し

また、2025年後半に起こった政府機関の閉鎖リスク(Government Shutdown)も、トランプ政権の対応により回避・終了しました。

こうした政治的な不透明感の解消は、機関投資家が中長期の資金配分をしやすくするという効果を持ち、結果として、ビットコイン市場への資金流入を後押しする可能性があります。

半減期後の「供給ショック」が価格上昇の起爆剤に

ビットコインは約4年に一度「半減期」というイベントを迎えます。

このイベントによって、新たに発行されるビットコインの数が半分になります。

2024年4月の4回目の半減期

2024年4月4回目の半減期によって、1日に採掘されるビットコインの量は、約900BTCから 450BTCへと半減しました。

これにより、ビットコインの年間の供給増加率(インフレ率)は約0.85%に低下、より希少性が高い資産になりました。

供給減+ETF買い=強力な「需給ショック」

ここで重要なのは、半減期によって供給が減る一方で、ETFなどを通じて機関投資家の買いが増えているという事実です。

現在のETFの買いペースは、年間の新規供給(約16万BTC)を大きく上回るとされています。

これは極めて強い「供給ショック(=価格押し上げ圧力)」を生み出す構造です。

強気シナリオ:25万ドルも視野に

この「半減期 × 構造的な買い需要」のダブル要因に基づき、一部のアナリストやリサーチ会社は、ビットコインが2025〜2026年にかけて、

- 15万〜20万ドル(約2,500万〜3,000万円)

- 強気シナリオで25万ドル(約3,500万円)

に達するとしています。

このシナリオが現実味を帯びる理由は、「新規の売り手がいない一方で、買い手は増え続けている」という構造にあります。

季節性も味方? 11月は「反発しやすい月」

ビットコインには「季節性(シーズナリティ)」があると言われています。

過去の統計を見ると、特に11月のパフォーマンスが高い傾向があります。

過去11月の平均リターンは「+42%」

デリバティブ分析サイトの統計によると、2013年以降のビットコインの11月平均リターンは+42%と、年間で最も好成績の月の一つです。

このため、業界内では「11月ラリー」という言葉が定着しています。

2025年11月は例外? むしろ「調整の先取り」か

しかし、今年2025年は例外的に、

- 10月:過去最大級の清算イベント

- 11月前半:恐怖と貪欲指数が「10台」に落ち込む

という調整相場に入ったようです。

ただし、一部のアナリストはこの動きを、「早すぎた上昇に対する帳尻合わせ」と捉えており、11月後半〜12月にかけての急反発を予想しています。

半減期サイクルのピーク時期と重なる可能性も

ビットコインは、半減期から約518〜580日後に価格ピークを迎える傾向があると言われています。

この計算でいくと、2025年11月中旬〜12月初旬がちょうどその期間に当たり、季節性と半減期サイクルの両方が、反発シナリオを支持しているともいえます。

初心者が取るべき冷静な投資戦略とリスクヘッジ

急落時にも動じない「HODL(ホドル)」の心構え

相場が暴落し周囲がパニックに陥っている時、長期的に成功する投資家は、冷静な判断を貫いています。

「HODL」とは?:ただ“ガチホ”するだけじゃない

ビットコインの世界でよく聞く「HODL(ホドル)」は、「HOLD(保有する)」の誤植で、今では定着した用語になっています。

短期の価格変動に左右されず、長期的な信念を持って保有し続ける姿勢を指します。

「絶対に売るな!」という極端なスタンスではなく、事前に決めた戦略をブレずに実行する投資姿勢のことです。

HODLを貫くには「準備」が必要

いくら信念があっても、急落局面では、人は感情が揺れます。

そのため、HODLを続けるには事前の準備が大切です。

たとえば、

- 投資額は「失っても生活に影響しない範囲」に抑える

- 定期的に少額を買い続ける「ドルコスト平均法(DCA)」を活用する

- 相場に一喜一憂せず、積み立てを仕組み化する

このように、「感情ではなくルールで投資する」ことが、長期的な成果のカギになります。

ビットコインの役割は「経済的不確実性への保険」

多くの人がビットコインに関心を持つ背景には、漠然とした不安があります。

- 円の価値下落(インフレ)

- 世界的な地政学リスク(戦争・紛争)

- 米ドルへの過度な依存

経済的な不確実性に対する備えとして、ビットコインは「選択肢のひとつ」になっています。

ビットコインの特徴 =「デジタルな避難資産」

- 発行上限は2,100万BTCで固定(供給が増えない)

- 政府や中央銀行によって操作されない(非中央集権)

- 世界中どこでも価値が通用するグローバル資産

この特徴から、ビットコインは「インフレ耐性」や「通貨危機への保険」として機能する資産です。

著名投資家レイ・ダリオ氏も、米国の財政赤字拡大を警戒し、ビットコインの価値保存機能に言及しています。

ただし、「完全な安全資産」ではない

注意しておきたいのは、ビットコインはボラティリティ(値動きの大きさ)が非常に高いという点です。

- 株やナスダック指数との相関性が強まっている

- リスクオフ局面では一緒に売られることも多い

つまり、「有事の金」と呼ばれる金(ゴールド)とは違い、短期的にはリスク資産として動く傾向もあります。

組み入れは「ポートフォリオの一部」にとどめる

多くのアドバイザーが推奨するのは、

ポートフォリオの1〜5%程度をビットコインで保有し、「リスク分散の一環」とする。

という考え方です。

全財産を仮想通貨に突っ込むのではなく、「通貨の価値が下がったときのリスクヘッジ」として活用するのが現実的です。

金(ゴールド)とビットコイン:攻めと守りの分散

ビットコインはよく「デジタルゴールド」と呼ばれますが、実際には金(ゴールド)とは性格が異なる資産です。

ビットコイン:成長性は高いが、リスクも大きい

- 長期では金を大きくアウトパフォーム

- ただし短期では30〜50%下落も珍しくない

- テック株との連動性が強い(ナスダックと似た動き)

金:派手さはないが、安定した「盾」

- 地政学リスクや経済不安時に買われやすい

- 過去2年でETFへの資金流入が過去最高を記録

- インフレ局面で価値が落ちにくい

投資戦略:ビットコインと金をセットで持つ

「攻め」と「守り」をバランスよく組み合わせることで、ポートフォリオ全体の安定性と成長性の両立が可能になります。

これこそが、初心者の方でも実践できる王道の分散投資戦略です。

リスク管理の基本:レバレッジと取引所に注意

価格の上下よりも重要なのが、資産の守り方(リスク管理)です。

特に仮想通貨では、次の2つのリスクが致命的になります。

過度なレバレッジ(証拠金取引)は絶対NG

前章でも触れたとおり、2025年10月の急落では、約12.7億ドルのロングポジションが強制清算されました。

ビットコインは元々ボラティリティが高いため、レバレッジをかける必要がありません。

初心者の方が手を出すと、少しの値動きで資金が一瞬で吹き飛びかねません。

取引所の信頼性 = 資産の安全性に直結する

2025年には、次のようなトラブルが発生しました。

- 大手取引所「MEXC」で資金凍結問題

- DeFiプロジェクト「Balancer」での資金流出疑惑

取引所やプロトコルの運営トラブルによって、ユーザー資産がロックされたり、失われたりするリスクも現実にあります。

自分の資産は自分で守る「セルフカストディ」が基本

購入したビットコインは、取引所に預けっぱなしにせず、オフラインで保管できる「コールドウォレット(ハードウェアウォレット)」などに移すのがベストです。

- 取引所の破綻・ハッキングから資産を守れる

- 長期的な保有スタンスを維持しやすくなる

といったメリットがあります。

総括:チャンスは恐怖の中に生まれる

2025年、ビットコインは一時1,890万円の最高値をつけた後、1,400万円台へと急落。

市場には悲観が広がりましたが、実はこの下落こそが、次の大きな上昇の入り口です。

ETFを通じた資金流入、FRBの利下げ、国家レベルでのビットコイン備蓄。

歴史的な半減期も重なり、構造的にビットコインの供給は絞られ、

長期的な価格上昇の条件がすでに整いつつあります。

機関投資家や大学基金は、今の価格を「買い場」として資金を投じています。

恐怖で売る個人と、静かに買うプロ。

その差が将来のリターンに直結します。

すべての資産を預ける必要はありません。

全体の1〜5%だけでも分散投資としてビットコインを組み込むことで、インフレや通貨リスクへの強固な備えとなります。

未来の後悔を防ぐ一歩。

それは、いまの冷静な判断から始まります。

参照・出典

- bitbank:「BTC週足は大幅に続落 今週はAI関連企業評価の『答え合わせ』

https://bitbank.cc/knowledge/markets/article/bitbank-weekly-market-insight-2025-11-17 - Bitcoin Magazine:「チェコ中央銀行、デジタル資産の歴史的な実験として100万ドル相当のBTCを購入」

https://bitcoinmagazine.jp/articles/czech-bank-buys-1-million-in-bitcoin - Bloomberg:「ビットコインが年初来の上げ帳消し、最高値から1カ月-リスク回避鮮明」

https://www.bloomberg.co.jp/news/articles/2025-11-16/T5U8ACT96OSH00 - Bloomberg:「暗号資産市場で過去最大の強制清算、トランプ氏の対中追加関税発表が引き金」

https://www.bloomberg.co.jp/news/articles/2025-10-11/T3Y41IGPQQ7800 - Bloomberg:「一段と深まる弱気相場-ETF投資家が8.7億ドル引き揚げ」

https://www.bloomberg.co.jp/news/articles/2025-11-14/T5PPX0KK3NYA00 - CoinChoice:「【最新予測】ビットコインは2025年末に20万ドル到達か?供給ショックとETF資金流入を分析」

https://coinchoice.net/bitcoin-200k-forecast-2025-supply-shock/ - CoinDesk Japan:「弱気相場の中でビットコイン蓄積?1000BTC以上の保有者が急増」

https://www.coindeskjapan.com/324626/ - Coindesk Japan:「ビットコイン、『デッドクロス』発生間近──市場は歴史的パターンを試す」

https://www.coindeskjapan.com/324490/ - Coindesk Japan:「ビットコイン、5月以来初の9万4000ドル割れ──市場センチメントは『極度の恐怖』に」

https://www.coindeskjapan.com/324424/ - CoinDesk:「Bitcoin Spot ETFs See $869M Outflow, Second-Largest on Record」

https://www.coindesk.com/markets/2025/11/14/bitcoin-spot-etfs-see-usd869m-outflow-second-largest-on-record - CoinPost:「台湾中銀、ビットコインの国家準備資産化の『研究』へ」

https://coinpost.jp/?p=666007 - Diamond「ビットコイン(仮想通貨BTC)の今後は?2025年価格予想や将来性を解説」

https://diamond.jp/crypto/market/btc-future/ - Federal Register「Establishment of the Strategic Bitcoin Reserve and United States Digital Asset Stockpile」

https://www.whitehouse.gov/presidential-actions/2025/03/establishment-of-the-strategic-bitcoin-reserve-and-united-states-digital-asset-stockpile/ - Fortune:「Governments weighing crypto reserves target $75 billion pot」

https://fortune.com/crypto/2025/10/09/crypto-reserve-75-billion-bitcoin-ethereum-donald-trump/ - GFA:「ビットコイン準備金検討へ 台湾政府、2025年末までに報告書提出を約束」

https://www.gfa.co.jp/crypto/news/market-news/news-2370/ - Politico:「Trump signs executive order to create ‘strategic reserve’ of crypto」

https://www.politico.com/news/2025/03/06/trump-executive-order-create-strategic-reserve-crypto-00217147 - UBS:「What do Fed rate cuts mean for investors?」

https://www.ubs.com/global/en/wealthmanagement/insights/marketnews/article.2811331.html

このサイトは情報の提供のみを目的として、信頼できる情報源を基に作成しております。

投資の勧誘や推奨が目的ではありません。

投資にはリスクが伴うことをご理解の上、ご自身の責任の範囲内で投資してください。

途中の記事に戻れます。

BINANCE JAPAN

お友達紹介プログラム

紹介する方も紹介された方もそれぞれ1800円をゲット!

こちらのリンク より、Eメールアドレス、もしくは電話番号で登録 を行ってください。

アカウント設定の画面 で必ず紹介コード844766963を入力してください。

1.プログラム概要

- 被紹介者:紹介者から受け取った紹介コードを使って口座開設を完了すると、1800円が特典として被紹介者に付与されます。

- 紹介者(紹介元):紹介したお友達がBinance Japan の口座開設を完了すると、紹介1名ごとに、1800円が特典として紹介者に付与されます。

2. 条件

- 紹介者から受け取った紹介コードを被紹介者が入力し、本人確認手続きを完了させ、口座開設を完了してください。

3. 対象となるお客さま

- 紹介者(紹介元):BINANCE JAPAN 口座をご利用の方

- 被紹介者:初めて BINANCE JAPAN 口座を開設される方