2025年12月、ビットコイン市場は静かな緊張感に包まれています。

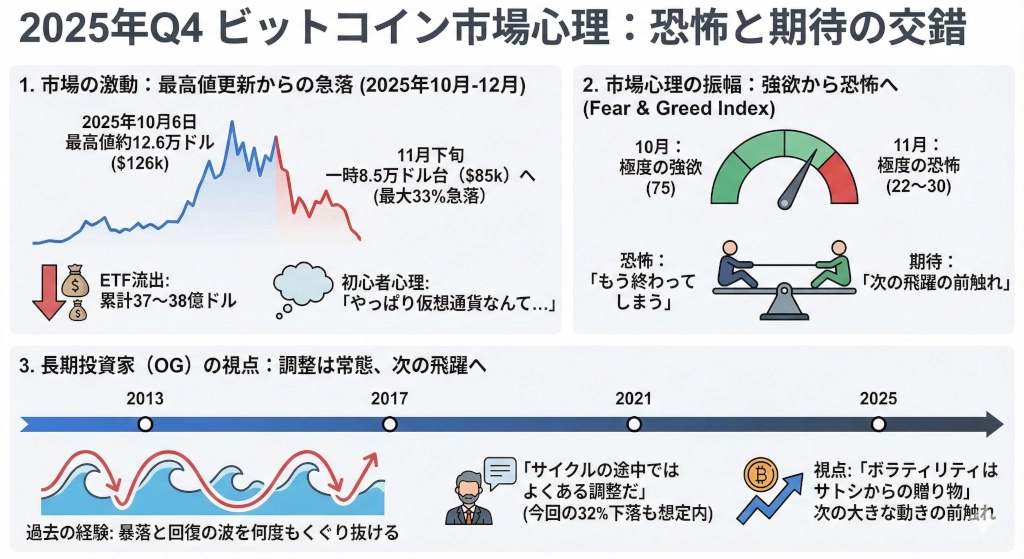

10月には史上最高値の12万6,000ドル(約1,950万円)を記録しましたが、その後は急速に勢いが弱まり、30%を超える調整に入り、一時は8万5,000ドル(約1,300万円)台まで下落、思わず息をのむ場面もありました。

また、現物ETFからも累計約37億ドルが流出し、市場心理は一気に「極度の恐怖」へ傾きました。

ニュースやSNSでは「バブル崩壊では?」といった声も増え、先行きへの不安が広がっています。

こうした揺れは、ビットコインの歴史上では決して珍しくはありません。

むしろ、サトシ・ナカモトが設計した富の再分配の仕組みが働く、ビットコインらしい局面ともいえます。

事実、Rreal Vision CEO の ラウル・パル(Raoul Pal)氏が語った「誰もが終わったと思い込む中間調整」に重なる部分も多く、さらに逆指標として知られる CNBC のコメンテーター、ジム・クレイマー氏が弱気に転じたことも、市場のムードが極端に偏っているサインとも言えます。

だからこそ、いま一度立ち止まり、

「この下落をどう捉えるべきなのか」

「長期投資家はどこを見ているのか」

という本質的な問いを見つめ直す必要がありそうです。

この記事では、急落局面でも慌てないためのHODLの考え方や、価格に左右されないDCA(Dollar Cost Averaging:ドルコスト平均法)戦略の意義について、分かりやすく整理していきます。

不安が広がるときこそ、落ち着いて状況を捉え直す絶好のチャンスです。

市場の喧騒の裏で何が起きているのか。

次に動くべきは誰なのか。

その答えを、これから一緒に見ていきましょう。

記事のポイント

- すべての暴落は「次の高騰」への助走である

- サイクル予測が示す「予定調和」の調整

- ボラティリティを増幅させる「恐怖(FUD)」の構造

- なぜ今、恐怖に打ち勝って$86kで買うべきなのか

- 変動を乗り越え、次のパラボリック相場に備える

目次

すべての暴落は「次の高騰」への助走である

相場が恐怖に包まれているときほど、次の上昇が静かに始まっています。

2025年Q4(第4四半期)に起きた急落も、そのひとつだといえそうです。

荒波に飲み込まれそうな投資家からコインがこぼれ落ち、じっと耐えていたHODLが受け取っていく。

混乱が広がるほど、相場の地盤は少しずつ固くなるという、不思議な力学が働いているように思えます。

恐怖と期待が交錯する2025年(第4四半期)の市場心理

一方、ビットコインの長い歴史を体験してきた、OG(オリジナル・ギャングスタ)と呼ばれる長期投資家たちの見方は違います。

2013年、2017年、2021年、彼らは、こうした暴落と回復の波を何度もくぐり抜けてきました。

今回の約32%の下落も、

2025年の秋、ビットコインを値動きを追っていた誰しも、毎日のチャートに胸がざわつきました。

10月6日、ビットコイン(BTC)はついに約12万6,000ドル(約1,950万円)という史上最高値を更新し、市場には「デジタルゴールドの新時代が来た」という熱気が広がりました。

しかし、その祝祭ムードは長く続きませんでした。

最高値を付けた日からほどなくして下落が始まり、11月下旬には一時8万5,000ドル(約1,300万円)を割り込み、ピークから最大33%急落しました。

「年初からの上昇分をほぼ吐き出した」と報じられ、相場は一気に悲観に、さらには恐怖へ姿を変えました。

そのうえ、11月から12月にかけ現物ETFから累計37〜38億ドルもの資金が流出、「ETFマネーが逃げ出した」という見出しが不安を煽りました。

市場心理を映し出す「Fear & Greed Index」も、その揺れを正直に示しています。

10月には極度の強欲を示す75だった指数が、わずか1カ月で、極度の恐怖 22〜30 へ急落しました。

買った直後に20〜30%下落する状況は、胸が締め付けられるほど耐え難いものです。

「やっぱり仮想通貨なんて」との言葉が思わず口をつくのも無理はありません。

つまり2025年Q4は、

「もう終わってしまうのではないか」という恐怖 と、

「これは次の飛躍の前触れかもしれない」という期待が、

ほぼ同じ強さで綱引きをしていた時期です。

「サイクルの途中ではよくある調整だ」

くらいの、落ち着いた気持ちで受け止めています。

過去のサイクルを振り返れば、この程度の調整は平均的で、むしろ、次の大きな動きの前触れともいえます。

この視点こそ、 「ボラティリティをサトシからの贈り物と捉える投資哲学」に繋がります。

哲学的なHODL:急落しても売らない「信仰」の根拠

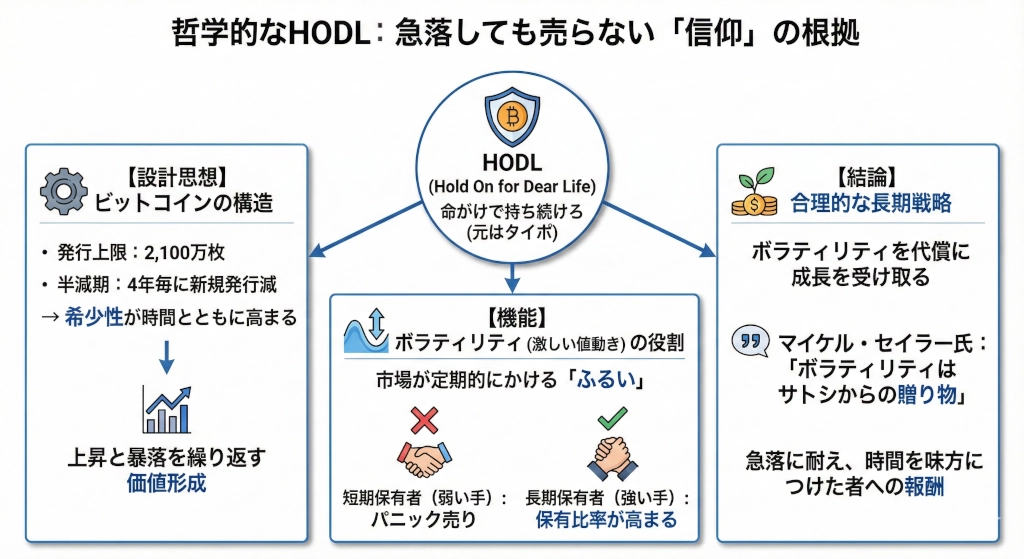

ビットコインの世界では、「HODL」という言葉がよく使われています。

もともとは「I’m holding」という、書き込みのタイポから生まれましたしたが、今では 「Hold On for Dear Life(命がけで持ち続けろ)」という意味が与えられ、長期保有の姿勢を表す言葉として定着しています。

タイポ

英語の「typographical error (誤植)」の略語である「typo」に由来し、主にキーボードでの入力ミスや、日本語変換の誤りなどを意味します。

単なるスラングのこの言葉が、なぜここまで強く心に響くようになったのでしょうか。

その背景には、「ビットコインの激しい値動きこそが、サトシ・ナカモトが意図して設計した贈り物である」 という、哲学的な考え方があります。

ビットコインは発行上限を2,100万枚と定められ、新規の発行量は4年に一度半減期毎に減ります。

この仕組みで希少性が時間とともに強まっていきますが、同時に認知が広がり利用者が増え続けているため、長期的には価値が上がりやすい構造になり、短期的には激しい上下動を伴います。

つまりビットコインは、「上昇と暴落を交互にくり返しながら価値を形成する資産」だということです。

一般的にボラティリティは恐怖の象徴と言われますが、長期ホルダーの視点ではまったく異ります。

短期志向の投機家は、激しい値動きが起きるたび、不安に耐えきれず売却します。

一方、信念を持って保有を続ける長期ホルダーには、より多くのコインが集まってきます。

まるで市場が定期的にふるいをかけているかのように。

オンチェーン分析を行う Glassnode のデータからも、毎サイクルの大きな下落局面で、

- 短期保有者(弱い手)がパニック売りをし、

- 長期保有者(強い手)の保有比率がむしろ高まる

という傾向が繰り返し確認できます。

2025年のサイクルでも同様に、夏以降の利益確定後、10〜11月の急落までは、長期ホルダーの売り圧力が弱まっていく兆候が見られます。

つまり HODL は、単に意地で売らないのではなく、ボラティリティの代償として、長期的な価値の成長を受け取るという合理的な戦略 ということです。

マイクロストラテジー創業者のマイケル・セイラー氏も、この構造を次のように表現しています。

ボラティリティは欠陥ではない。

むしろビットコインの活力(Vitality)であり、サトシからの贈り物だ。

もし、ビットコインが値動きの小さな資産だったとしたら、その成長は一部の巨大金融機関に独占され、個人投資家が大きなリターンを得る機会はほとんどなかったでしょう。

しかし、ビットコインには大きな波があり、その波に耐え時間を味方につけた人々にだけ、相応の報酬が戻ってくる仕組みになってきました。

これが、急落しても売らずに持ち続ける、HODLという哲学の根本です。

サイクル予測が示す「予定調和」の調整

ビットコインの値動きには、偶然とは思えない規則性があります。

今回の2025年Q4の急落も、大きな流れの中で見ると、サイクルが次のステージへ進むための調整ともとれます。

では、この下落は物語のどの位置にあり、何が待っているのでしょうか。

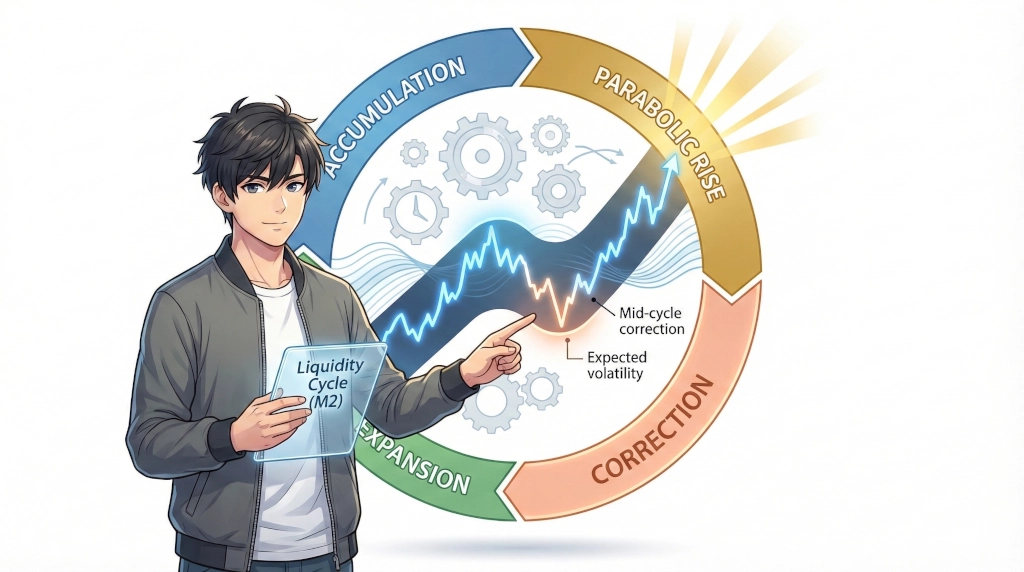

その手がかりを与えてくれるのが、Raoul Pal氏が語ってきたサイクル予測です。

Raoul Pal氏が事前に予測した「誰もが終わりだと確信する」時

2025年Q4の急落をどのように捉えるべきか。

その答えを探るうえで示唆に富むのが、マクロとクリプトを分析してきた、元ヘッジファンドマネージャー、Raoul Pal氏の視点です。

Pal氏は2025年のビットコイン相場を語る際、「今回は従来の4年サイクルではなく、5年へと伸びた「拡張サイクル」に入っている」と述べ、債務の満期が延長され、世界のビジネスサイクル自体が、約1年後ろへずれ込んだことがその理由だと説明しています。

この分析の中心にあるのが、「The Everything Code」と呼ばれるフレームワークです。

この理論では、資産価格の大きな流れは、中央銀行が生み出す通貨供給量(M2)の変化がつくる流動性サイクルによって決定されるとされます。

実際に、グローバルM2の変動は、ビットコイン価格の約89%を説明し、しかも約12週間のタイムラグを伴うことが示されています。

2025年もM2の増加が続くと見込まれているため、ビットコインにとっては中期的に強い追い風が吹いている状況だといえます。

さらに同氏は2026年に向けて、ビットコインが前例のない放物線的上昇、いわゆる「バナナゾーン」に入る可能性を強調してきました。

しかしその直前には、必ず 「35%前後のミッドサイクル・クラッシュ」 が起こるとも述べています。

そして彼はこう言い切ります。

「市場の大半が『今回は本当に終わった』と思い込んだ瞬間こそ、バナナゾーンへの入口が開く」

まさに今回2025年Q4の急落は、「誰もが終わりだと確信する時期」に重なります。

オンチェーンデータを見ても、長期ホルダーがまだ完全に売り切っていない点も、サイクルの継続ととれます。

これらを重ね合わせると、今回の急落も「サイクルの終盤へ向かう最初のショック」、つまり本当のクライマックスに向けた助走と解釈できます。

長く50を下回っていたISM(購買担当者指数)が上向き始めていることも、サイクルが2026年まで延びる可能性を裏付ける材料になっています。

過去の半減期サイクルとの比較:調整後に訪れるパラボリック相場

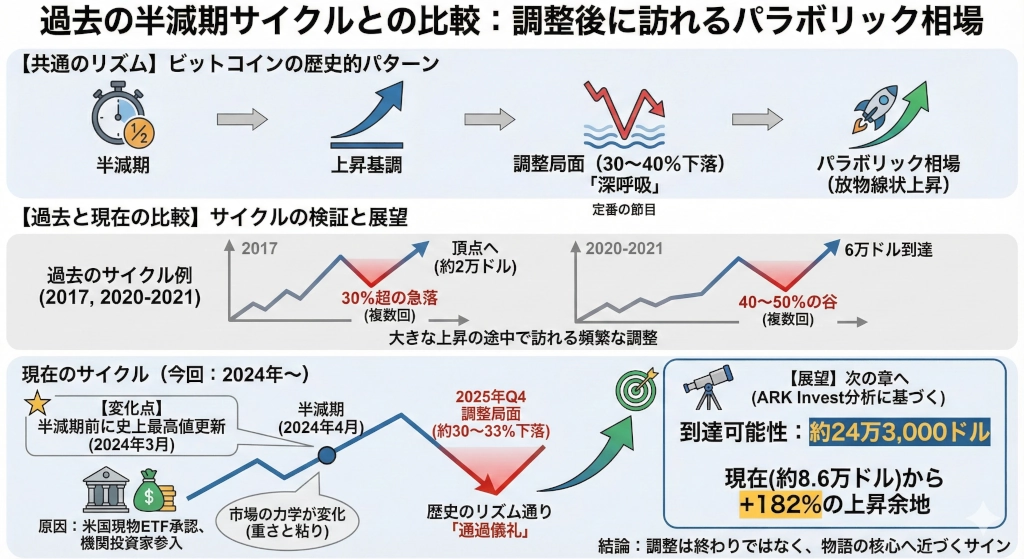

ビットコインの歴史には、繰り返し現れるひとつのリズムがあります。

半減期のたびに大きく上昇し、途中、力をため直すように30〜40%の深い調整が入り、そして再び放物線を描くように立ち上がっていく。

2017年のサイクルでも、約2万ドルの頂点へ向かう途中に、いくつもの30%超の急落時がありました。

2020〜2021年も同じで、6万ドルに達する前に40〜50%の谷がいくつも刻まれました。

いま現在もその歴史のリズムから大きく外れてはいません。

2024年4月の半減期以降、ビットコインは強気基調を保ちながら上昇してきましたが、2025年Q4には約30〜33%の下落が起きました。

この規模の調整は、長いサイクルの中では、むしろ次の章へ進む前に必ず訪れる、深呼吸のようなものです。

しかし、今回のサイクルには、これまでにない出来事がありました。

ビットコインが初めて 半減期前(2024年3月)に史上最高値を更新しました。

これは、2024年1月に米国現物ETFが承認され、莫大な資金が流れ込んだことで、市場の力学そのものが変化したからです。

機関投資家の存在は、過去のような80%超の壊滅的暴落を防ぐ一方で、上昇が一直線に駆け上がることも抑え、相場に重さと粘りをもたらしました。

この先を見据える分析もあります。

ARK Investは、第4回半減期から18カ月時点の上昇率は41.2%で、過去2つのサイクルの平均的な推移に沿うなら、ビットコインは底値から15.4倍に達し、約24万3,000ドル に到達する可能性があると指摘しています。

現在の8万6,000ドル前後から見れば、まだ 182%の上昇余地 が残されている計算です。

もちろん、相場は歴史を完全に繰り返すわけではありません。

しかし、ビットコインの値動きを長い時間軸でみると、大きな上昇の途中で訪れる30〜40%の暴落は、そのサイクルにおける定番の節目 と言えるほど頻繁に現れています。

ゆえに今回の調整も、終わりではなく、次のパラボリック相場へ向かうための通過儀礼で、長期投資家にとっては、むしろ物語の核心へ近づくサインといえそうです。

ボラティリティを増幅させる「恐怖(FUD)」の構造

暴落が続くと、状況を冷静に理解していても、落ち着かない気持ちになります。

ニュースやSNSが不安を広げるほど、相場の全体像はつかみにくくなり、迷いが出てくるのも自然です。

このような時こそ、短期の視点ではなく、ビットコインが長く刻んできたサイクルに目を向けると、今回の調整の意味が見えてきます。

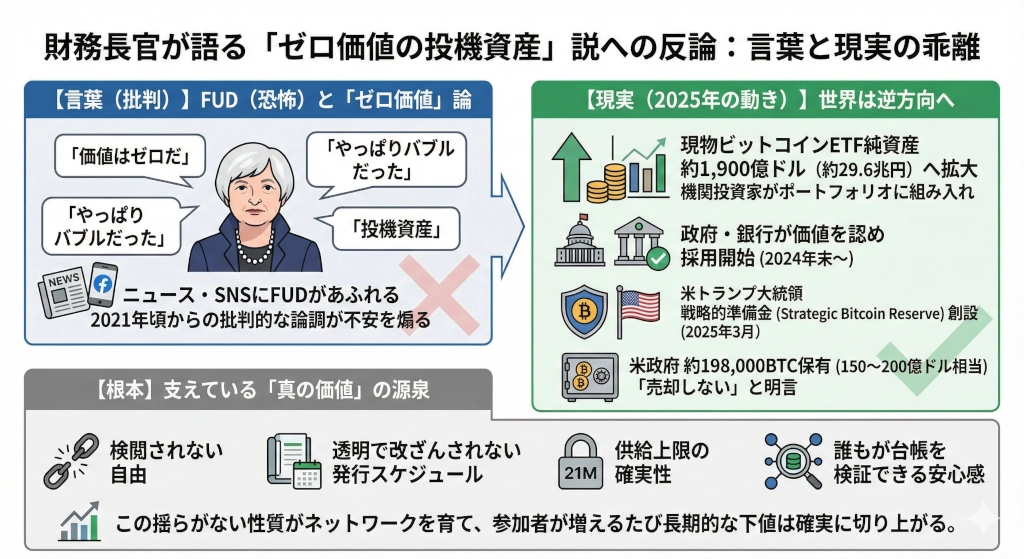

財務長官が語る「ゼロ価値の投機資産」説への反論

相場が急落すると心はざわつきます。

ニュースやSNSにはFUD(恐怖)があふれ、「価値はゼロだ」「やっぱりバブルだった」といった声が広がります。

こうした論調は、米財務長官ジャネット・イエレン氏が2021年ごろから繰り返してきた批判とも重なり、不安を与えるだけです。

しかし、今回2025年の現実を見ていくと、言葉とは逆の方向で世界は動いています。

現物ビットコインETFの純資産は約1,900億ドル(約29兆5,800億円)規模へ拡大、機関投資家が自らのポートフォリオの一部として組み入れ始めています。

2024年末には、それまでビットコインを軽視していた政府や銀行さえその価値を認め、バランスシートに加え始めたという報道もありました。

もし本当にビットコインが「価値ゼロ」ならば、なぜ各国政府は膨大な時間と労力を費やして規制枠組みを整備し、なぜトランプ大統領は2025年3月に戦略的準備金(Strategic Bitcoin Reserve)を創設したのでしょうか。

米政府が約198,000BTC(150〜200億ドル相当)を保有し、「売却しない」と明言する事実は、ビットコインの「価値ゼロ」ではないとの姿勢を物語っています。

ビットコインの価値は、伝統的な資産のようには、キャッシュフローで測れません。

支えているのは、

- 検閲されない自由、

- 透明で改ざんされない発行スケジュール、

- 供給上限の確実性、

- 誰もが台帳を検証できる安心感。

この揺らがない特性に価値を感じる人たちが、そのネットワークを育ててきました。

そして参加者が増えるたび、ビットコインの長期的な下値は、ゆっくりと確実に切り上がってきました。

不安を語る声はこれからも頻繁に現れますが、そのたびに立ち止まり、どこへ向かっているのかを見つめ直すことで、ビットコインの本質がより鮮明になります。

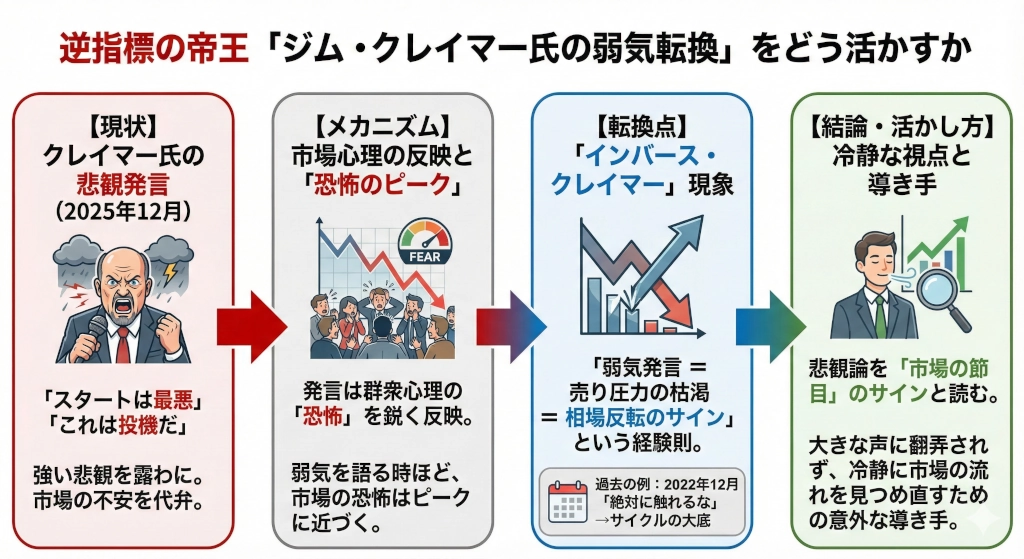

逆指標の帝王「ジム・クレイマー氏の弱気転換」をどう活かすか

相場が大きく揺れると、人の心も揺れ、市場がどちらへ向かうのか見えなくなると、不安を映す声に耳が傾きやすくなります。

このような局面で必ず注目を集めるのが、ビットコインコミュニティで逆指標の帝王と呼ばれる、米CNBCコメンテーターのジム・クレイマー氏です。

これまでも幾度か、ビットコインに対して強気と弱気を行き来してきた人物です。

2025年12月初旬の急落局面でも、

「12月のビットコインのスタートは最悪だ」

「これは投機であってファンダメンタルズではない」と、強い悲観を露わにしました。

しかしここには、落ち着いて見るべきもう一つの側面があります。

「インバース・クレイマー」現象です。

「インバース・クレイマー」現象とはアメリカの著名な金融アナリストでCNBCの番組司会者であるジム・クレイマー(Jim Cramer)氏の市場予測や推奨銘柄とは反対の方向に市場が動くことが多いという、金融界隈で広まった経験則やインターネット・ミームを指します。

クレイマー氏の発言は多くの場合、市場全体の感情を鋭く反映します。

群衆心理が恐怖へ大きく傾くほど、彼の言葉も暗く強くなります。

裏を返せば、彼が弱気を語るときほど、市場は恐怖がピークに近づき、売り圧力が枯渇しはじめている可能性が高い といえます。

実際に過去、彼が「暗号資産には絶対に触れるな」と発言した2022年12月は、ビットコインがサイクルの大底にあった時期でした。

市場が深く沈んで見えるときほど、次の波が静かに力を蓄え始めているものです。

このように捉えると、2025年12月のクレイマー氏の悲観論も、単なるネガティブコメントには感じなくなり、むしろ、市場心理が極端に振れた節目を教えてくれるサイン と読み取れます。

恐怖が強まり、売りが一巡したタイミングこそ、相場が反転しやすく、これは歴史が繰り返し示してきたことです。

大きな声に翻弄される必要はありません。

相場がざわつくときこそ深呼吸をして、市場の流れを見つめなおす余裕が大切です。

クレイマー氏の言葉は、その流れを読み解く意外な導き手になり得ると。

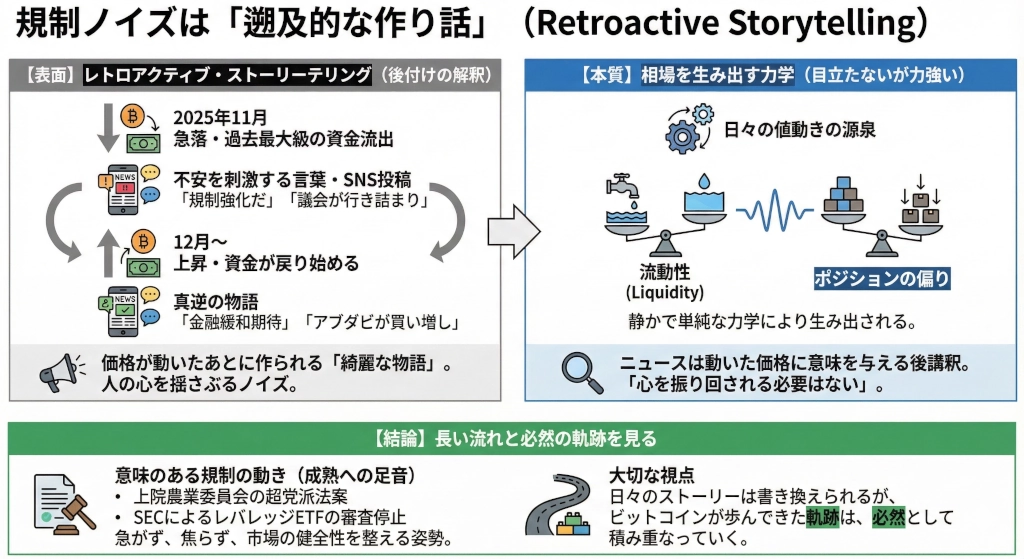

規制ノイズは「遡及的な作り話」(Retroactive Storytelling)

相場がざわつくと、真っ先に大きく揺れるのは、チャートよりもむしろ人の心です。

今回の2025年11月に、現物ビットコインETFから、過去最大級の資金流出があったときも、ニュースサイトの見出しには不安を刺激する言葉が並び、SNSにも「規制強化だ」「議会が行き詰まっている」との投稿が次々と流れました。

まるで突然の暴風雨にその理由を探そうとするかのように、メディアも市場も「説明」を求めます。

しかし、価格が動いたあとの物語は、いつも綺麗すぎます。

これが、レトロアクティブ・ストーリーテリング(遡及的な作り話) と呼ばれる現象です。

12月に入りETFへの資金が戻り始めると、これまでとは真逆の物語が語られました。

「金融緩和期待が高まった」

「アブダビの政府系ファンドが買い増した」

上昇が起これば、その理由も自然と後から整えられていきます。

相場は単純で静かです。

日々の値動きは、流動性とポジションの偏りという、目立たないが力強い力学により生み出されます。

規制やマクロのニュースは、動いた価格に意味を与える後講釈です。

「ニュースの理由に心を振り回される必要はありません。」

もちろん、すべてのニュースが無意味ではありません。

むしろ2025年の規制の動きは、暗号資産市場を成熟へ導く足音のようです。

- 上院農業委員会の超党派法案の提出

- SECによるレバレッジETFの審査停止

どれも急がず、焦らず、市場の健全性を整える姿勢にとれます。

相場が騒がしいときほど、大切なのは奥にある長い流れを見ることです。

日々のストーリーはあとからいくらでも書き換えられますが、ビットコインが歩んできた軌跡は、必然として積み重なっていきます。

なぜ今、恐怖に打ち勝って$86kで買うべきなのか

相場に不安が満ち、暴落の理由が次々と語られて悲観的な声が強まると、足元の数字さえ頼りなく見えます。

しかし、この混乱の下でも、長期的な流れは静かに形を整えています。

短期のざわめきを少し離れて眺めてみると、いまの価格帯が持つ意味が浮かび上がり、8万6,000ドルという価格が、長期投資における特別な意味を持ち始めているようです。

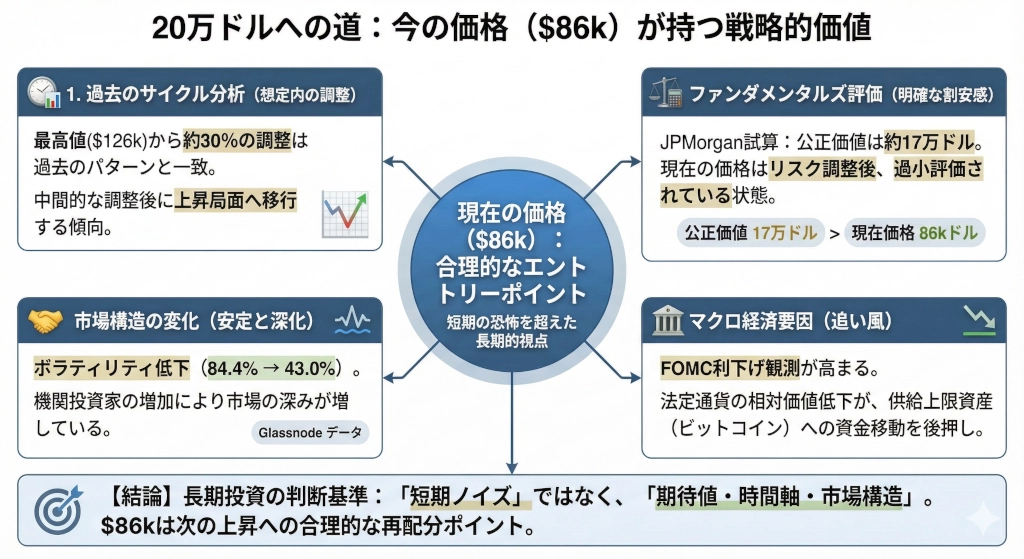

$200k への道:今の価格($86k)が持つ戦略的価値

短期のノイズが大きいほど、長期投資の判断は、静かに次の上昇局面への土台を形づくります。

市場が恐怖感に浸る局面では、人はどうしても短期の不安に引き寄せられます。

ところが、長期投資を見据えた場合、8万6,000ドルという水準は、2025年10月の史上最高値12万6,000ドルからは、まだ約30%調整した水準にすぎず、サイクル全体からは想定内の一区切りと見れます。

過去のサイクル分析からも、このような中間的な調整は、その後上昇局面に移行したパターンが多いことは確認されています。

今の水準が想定内の揺れと判断できるのは、そうした歴史からです。

また、ファンダメンタルに基づいた評価でも、割安感が一段と明確になっています。

事実、JPMorganはボラティリティ調整モデルを用いて、ビットコインの公正価値を約17万ドルと試算しています。

これは、現在の市場価格が、リスク調整後の水準としては、過度に押し下げられていることを示し、20万ドル超を視野に入れる中長期の戦略では、いまの価格帯が合理的なエントリーポイントと位置づけできます。

市場全体も過去より安定しています。

Glassnodeのデータでは、1年実現ボラティリティは84.4%から43.0%へ低下、参加する機関投資家の増加により、市場の深さが増していると確認できます。

さらに、FOMCで高まる利下げ観測は、法定通貨の相対価値を押し下げ、供給上限を持つ資産への資金移動を後押しする可能性があります。

長期投資における価格の基準は、「短期のニュース」ではなく、期待値、時間軸、市場構造の変化 の3つです。

したがって、8万6,000ドルという水準は、恐怖で手放されたコインを、長期的視野を持って受け取る、合理的な再配分ポイントにすぎません。

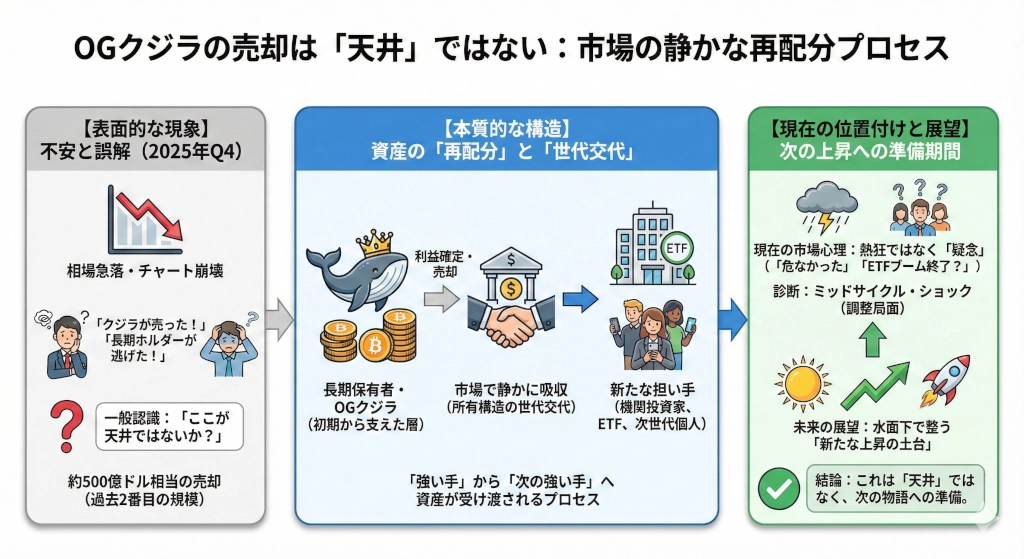

OGクジラの売却は「天井」ではない

相場が大きく崩れる局面では、チャートが急落し、メディアには「クジラが売った」「長期ホルダーが逃げた」という言葉が並び、市場全体に不安が広がります。

今回の2025年Q4の下落局面も、その典型といえそうです。

事実、オンチェーンデータを見ると、2025年の夏以降、長期保有者による売却は増えています。

5年以上動いていなかったビットコインが、2025年だけで約500億ドル相当、市場に戻ったという報告もあります。

これは過去を振り返っても、2番目に大きな規模で、数字だけを切り取れば、「ここが天井なのではないか」と感じるのは自然です。

しかし、ビットコインの歴史を丁寧にたどると、長期ホルダーの売却は、必ずしもサイクルの終わりを意味してきませんでした。

むしろ、相場が成熟段階に差しかかるとき、初期から支えてきたOGクジラが一部を利益確定し、その資産が次の担い手へと移っていきました。

これは、過去のサイクルでも繰り返し見られてきた現象です。

重要なのは、「売られたビットコインがどこへ行ったのか」という点です。

今回、OGクジラが手放したビットコインは、市場から消えてはいません。

2024年以降に承認された、現物ビットコインETFを通じて参入してきた機関投資家や、次の世代の個人投資家に、静かに、着実に吸収されています。

これは混乱ではなく、所有構造の世代交代に近い動きです。

歴史的に見ても、本格的な天井はこの段階では訪れていません。

実際、長期ホルダーの分配が一巡した後、最後のパラボリック相場で、短期ホルダーへの再配分が一気に進み、市場全体が熱狂と楽観に包まれたとき、サイクルの終点が姿を現してきました。

その視点で現在の2025年Q4を眺めると、状況は明らかです。

市場を覆っているのは高揚感ではなく、「やはり危なかったのではないか」「ETFブームは終わったのではないか」という疑念です。

この空気感は、物語の終章というよりも、むしろ典型的なミッドサイクル・ショックに近いと言えそうです。

OGクジラの売却は、「天井の合図」ではありません。

強い手から次の強い手へと資産が受け渡されていく、静かな再配分のプロセスで、新たな上昇局面に向けた土台が、水面下で整えられていることを示しています。

市場が最も不安定に見えるときほど、次の物語が淡々と準備されている。

ビットコインがこれまで何度も見せてきた姿です。

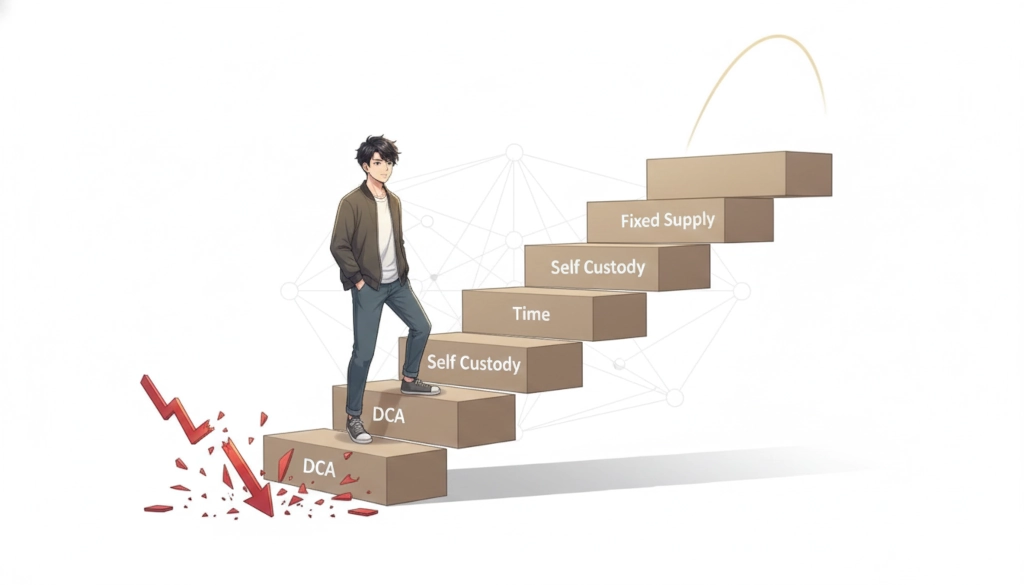

変動を乗り越え、次のパラボリック相場に備える

価格が大きく動くたびに、「この判断でよいのだろうか」「何か大事なことを見落としていなだろうか」と、不安になるのはごく自然なことです。

頭では長期と理解していても、感情が追いつかないことは誰にもあります。

それでも、これまで相場を何度も越えてきた人たちは、同じ場所に立ち戻ってきました。

次のパラボリック相場に備えるとは、無理に強くなることではありません。

支えになる変わらない拠り所を知り、そこに身を預ける積み重ねが、やがて確かな自信へと変わっていきます。

HODLの拠り所は「価格」ではなく「変わらない仕組み」

ビットコイン投資で多くの人がつまずくのは、「価格がすべてのように感じてしまう」ことです。

上がれば安心し、下がれば不安になり、ニュースを見れば見るほど判断が揺れ、「自分は何か間違えているのではないか」と感じてしまうからです。

頭では長期投資だと分かっていても、気持ちが追いつかないのは自然です。

しかし、長期ホルダーたちが拠り所としているのは、実はその価格ではありません。

彼らが信頼しているのは、サトシ・ナカモトが設計したビットコインという仕組みが淡々と動き続くという事実です。

この視点に気づけるかどうかが、最初の大きな分かれ道になります。

また、初心者の方の場合は、特に「誰が管理しているのか分からない」という不安にも戸惑います。

ビットコインには銀行も運営会社も関わりません。

その代わり、世界中に散らばる約5万以上のコンピュータ(ノード)が互いに監視し合いながら、取引を確認し記録を守っています。

誰か一人の判断でルールが変わったり、過去の取引が書き換えられたりすることはありません。

新しく発行される量も、政治や景気とは切り離され、全てがあらかじめ決められたルール通りに進みます。

もうひとつ、多くの人が誤解するのが、「取引所に置いてある=自分の資産」という感覚です。

便利さの裏で、この勘違いは起こります。

「Not your keys, not your coins(あなたの鍵でなければ、それはあなたのコインではない)」という言葉は、難しく聞こえますが、意味はシンプルです。

自分で秘密鍵を管理していない限り、最終的なコントロールは自分にない、ということです。

FTX(FTX Trading Ltd.:FTXトレーディング)をはじめとする取引所の破綻を経て、教訓ではなく現実として、多くの人に刻まれました。

価格は大きく揺れますが、ルールは変わりません。

誰かの判断で、あなたの資産が突然奪われることもありません。

ビットコインには 物理法則のように変わらない安定性 があるからこそ、人は不安を抱えながらでもHODLという選択を続けることができます。

「何が変わり、何が変わらないのか」を理解できたとき、ビットコインとの向き合い方は変わります。

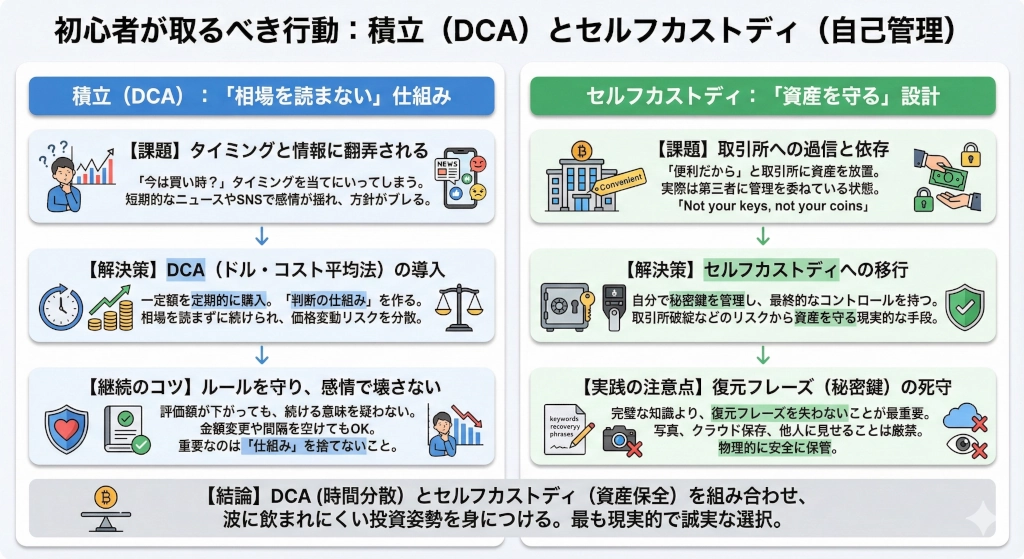

初心者が取るべき行動:積立(DCA)とセルフカストディ

ビットコインの投資で、人は「正しい判断をしなければならない」という思い込みから自分を追い込み、「今は買い時なのか」「もう少し待つべきなのか」と悩みます。

価格が大きく下がったとき、「今が底かもしれない」と感じるのは自然です。

せっかくのチャンスを逃したくない、という気持ちが先に立ち、予定より多くの金額を一度に投入してしまう。

ところが相場は思った通りには動かず、さらに下落が続くと、不安だけが残ります。

この瞬間、長期投資のはずの行動は、「当てにいく判断」へとすり替わります。

積立(DCA)が意味を持つのはまさにこの瞬間で、相場を読む力を鍛える方法ではなく、読まなくても続けられる状態をつくる仕組みなのです。

同様に、多くの人がつまずくのは、情報との距離感です。

価格が動くたびに理由を探し、ニュースを読み、SNSの意見に触れ、強気な話を見れば安心し、弱気な論調に出会えば不安になる。

その結果、積立の方針が揺れ、金額を変えたり、止めたり、再開したりを繰り返してしまいます。

短期的なニュースの大半は、行動を決めるための材料ではなく、感情を刺激するための物語にすぎません。

DCAを選ぶ以上、情報は「判断の軸」ではなく、「背景」として扱います。

この距離感を保てるかどうかが、続けられるかどうかを左右します。

もう一つ大きな落とし穴が、購入後の保管です。

「有名な取引所だから」「すぐに売る予定はないから」と、資産をそのままにして置おくと、自分で管理をしているつもりが、実際には第三者に委ねている状態になります。

取引所はとても便利ですが、長期で保管する場所ではありません。

この事実に気づいたとき、多くの人がセルフカストディという選択肢を意識し始めます。

DCAを続けていると、必ず心が折れそうになる瞬間が訪れます。

それは、積み立てを続けていると同時に、評価額が下がり続けるときです。

「続ける意味があるのだろうか」「自分は間違っているのではないか」と感じるのは、むしろ正常です。

大切なのは、ルールそのものを感情で壊さないことです。

金額を減らしても構いません。

間隔を空けても構いません。

ただ「判断の仕組み」を捨てないこと、これだけでDCAは機能し続けます。

セルフカストディについても同じです。

重要なのは、完璧な知識を得ることや難しい操作ではありません。

本当に気をつけるべきは、復元フレーズ、つまり秘密鍵のバックアップを失わないことです。

写真に撮らない、クラウドに保存しない、他人に見せない。

この基本を守るだけで、致命的な失敗の大半は避けられます。

セルフカストディとは強くなることではなく、取り返しのつかない事態を起こさない設計を自分で用意することです。

投資は最初から迷わず進める必要はなく、揺れるのは当然で、時には立ち止まることもします。

それでも、時間の中で判断を分散させるDCAと、資産を守るセルフカストディを組み合わせれば、波に飲まれにくい姿勢は自然と身につきます。

派手さはありませんが、この二つは投資を長く続けるための、最も現実的で誠実な選択だと言えるでしょう。

総括:DCAは、恐怖に打ち勝ち、時間を味方につけた人への贈り物

ビットコインの暴落は、いつも唐突で感情を強く揺さぶります。

2025年Q4の急落も、多くの人に不安や迷いをもたらしました。

始めたばかりならば、「自分は間違っているのではないか」「やはり危険だったのではないか」と感じるのは、ごく自然です。

この感情は決して弱さではありません。

むしろ、真剣に向き合っている証だと言えるでしょう。

価格は大きく動き続けますが、一方で、サトシ・ナカモトが設計したビットコインの仕組みは、何事もなかったかのように淡々と稼働しています。

供給量は恣意的に増やされることなく、誰かの判断でルールが書き換えられることもありません。

変わり続けているのは、いつの時代も人の恐怖と期待です。

その感情が激しく揺れるからこそ、時間をかけて向き合う人に、少しずつ機会が巡ってきます。

積立投資(DCA)は、未来を当てる賭けではありません。

不安な局面でも判断を誤らない、きわめて実務的な仕組みです。

また、セルフカストディは、すぐに完璧になるためのものではなく、自分の資産を自分の意思で守るための準備です。

この二つを組み合わせることで、暴落は「立ちすくむ時」から、「静かに足場を固める時」に変わります。

サトシからの贈り物とは、安定した上昇や安心できる未来の約束ではありません。

恐怖とともに訪れる変動の中で、それでも時間を賭け続けた人にだけ、後から手渡されるもの。

これこそが、積立投資(DCA)という選択ではないでしょうか。

参照・出典

- Investopedia:「Bitcoin’s Price History」

https://www.investopedia.com/articles/forex/121815/bitcoins-price-history.asp - ・Fortune「Crypto’s Q4 wipeout is among worst in memory–but better than it looks」 https://fortune.com/2025/11/20/cryptos-q4-wipeout-is-among-worst-in-memory/

- ・Yahoo Finance「Bitcoin Erases 2025 Gains」 https://finance.yahoo.com/news/bitcoin-erases-2025-gains-83-184648891.html

- ・AP News「Bitcoin briefly dips below $85,000 in crypto rout」 https://apnews.com/article/c361fe86e2f42d933e7e57928dae5be3

- ・BullionByPost「Bitcoin Price Chart – 6 Month Price History BTC to USD」 https://www.bullionbypost.co.uk/bitcoin-price/bitcoin-price-6-month-usd/

- ・Finance Magnates「Why Bitcoin Is Falling Below $90K? Death Cross Triggers BTC Price Prediction to $74K」 https://www.financemagnates.com/trending/why-bitcoin-is-falling-below-90k-death-cross-triggers-btc-price-prediction-to-74k/

- ・OANDA「Bitcoin’s price history (2009 – 2025) – key events and insights」 https://www.oanda.com/us-en/trade-tap-blog/asset-classes/crypto/oanda-bitcoin-price-history-key-market-events-data-charts-insights-volatility/

- ・Glassnode Insights「Glassnode Insights – On-Chain Market Intelligence」 https://insights.glassnode.com/

- ・Glassnode Insights「Coinbase + Glassnode: Q1 Guide to Crypto Markets」 https://insights.glassnode.com/glassnode-coinbase-q1-2025-crypto-markets-guide/

- ・phemex.com「Raoul Pal Predicts Extended Crypto Bull Cycle in 2026」 https://phemex.com/news/article/raoul-pal-predicts-extended-crypto-bull-cycle-parabolic-surge-in-2026-40368

- ・X (formerly Twitter)「Every #Bitcoin Cycle Rhymes, but not by exact dates The # …」 https://x.com/CryptoMichNL/status/1996269844275008001/photo/4

- ・Bitcoin News「Bitcoin’s Q4 History Suggests Strong Finish for 2025」 https://news.bitcoin.com/bitcoins-q4-history-suggests-strong-finish-for-2025/

- ・Reddit「The Bitcoin 4-Year Cycle is actually Dead. Here’s Why.」 https://www.reddit.com/r/CryptoMarkets/comments/1o25tu4/the_bitcoin_4year_cycle_is_actually_dead_heres_why/

- ・The Washington Post「Janet Yellen takes on the wild world of crypto」 https://www.washingtonpost.com/us-policy/2021/08/25/yellen-crypto-bitcoin-defi/

- ・State Street Investment Management「Why bitcoin institutional demand is on the rise」 https://www.ssga.com/hk/en/institutional/insights/why-bitcoin-institutional-demand-is-on-the-rise

- ・Al Jazeera「Governments and banks once mocked Bitcoin. Now they want in on it」 https://www.aljazeera.com/economy/2024/12/21/governments-and-banks-once-mocked-bitcoin-now-they-want-in-on-it

- ・The Street「Jim Cramer claims ‘a cabal’ is keeping Bitcoin above $90K」 https://www.thestreet.com/crypto/trading/jim-cramer-blames-cabal-for-keeping-bitcoin-below-90k

- ・Yahoo! Finance「Jim Cramer Notes ‘Horrible’ Bitcoin Start To December As BTC Falls By $4,000 In Minutes」 https://finance.yahoo.com/news/jim-cramer-notes-horrible-bitcoin-223337143.html

- ・The Times「Should you be worried about a cryptocurrency sell-off?」 https://www.thetimes.com/money/article/bitcoin-price-down-cryptocurrencies-hc2p7ln5c

- ・Investing.com「Bitcoin (BTC/USD) ETF Inflows Reverse $4.35B Slide as Market Finds Its Floor」 https://www.investing.com/analysis/bitcoin-btcusd-etf-inflows-reverse-435b-slide-as-market-finds-its-floor-200670992

- ・ファイナンシャル・タイムズ「More on crypto winter」 https://www.ft.com/content/a5989192-0abb-4b57-90cc-09616288025a

- ・Bitcoin Magazine Pro「Prepare For An Explosive End To 2025 For Bitcoin」 https://www.bitcoinmagazinepro.com/bitcoin-research/prepare-for-an-explosive-end-to-2025-for-bitcoin/

- ・コインデスク「BTC Faces Heavy Selling Pressure Despite Seasonal Bullish Expectations」 https://www.coindesk.com/markets/2025/10/16/bitcoin-faces-heavy-selling-pressure-despite-seasonal-bullish-expectations

- ・Cryptonews「Bitcoin Price Prediction: Onchain Data Reveals Something Unusual – Whales Still Aren’t Taking Profits, What Do They Know?」 https://cryptonews.com/news/bitcoin-price-prediction-onchain-data-reveals-something-unusual-whales-still-arent-taking-profits-what-do-they-know/

- ・Crypto Valley Journal「Crypto self-custody: “Not your keys, not your coins”」 https://cryptovalleyjournal.com/basics/crypto-self-custody-not-your-keys-not-your-coins/

- ・Coinlaw「Self Custody Wallet Statistics 2025: Users, Hacks & Growth」 https://coinlaw.io/self-custody-wallet-statistics/

- ・Trust Wallet Blog「Global Crypto Regulation in 2025: What It Means for Your Wallet」 https://trustwallet.com/blog/announcements/global-crypto-regulation-in-2025-what-it-means-for-your-wallet-1

- ・Institutional Investor「Why Raoul Pal Went All-In on Crypto — And Where He Sees It Going Next」 https://www.institutionalinvestor.com/article/why-raoul-pal-went-all-crypto-and-where-he-sees-it-going-next

- ・ARK Invest「Bitcoin Cycles Entering 2025」 https://www.ark-invest.com/articles/analyst-research/bitcoin-cycles-entering-2025

- ・U.S. Treasury「Official Treasury Department Statements」 https://home.treasury.gov/news/press-releases/sb0216

- ・SEC.gov「Crypto Task Force」 https://www.sec.gov

- ・Bitbo「SEC Commissioner – Bitcoin Self-Custody Is a Fundamental Right」 https://bitbo.io

- ・Medium「Mastering Dollar-Cost Averaging for Bitcoin」 https://medium.com

- ・YouTube「Raoul Pal – The 2025 Crypto Bull Run Is CANCELED」 https://www.youtube.com/shorts/VtciLUXLtQ8

- ・CoinMarketCap「CMC Crypto Fear and Greed Index」 https://coinmarketcap.com/bitcoin-fear-and-greed-index/

- ・J P Morgan Private Bank「J P Morgan Private Bank Report: Bitcoin Fair Value」 https://jpmorgan.com

- ・Galaxy Research「休眠ビットコインが再び動き出す」 https://galaxy.com

- ・21Shares「Is the Bitcoin four-year cycle broken?」 https://www.21shares.com/en-eu/research/is-the-bitcoin-four-year-cycle-broken

- ・Raoul Pal Interview「The Everything Boom Is About to Begin — Welcome to the Real Banana Zone」 https://www.youtube.com/watch?v=pH1uCbzlsDs

- ・Raoul Pal ft Julien Bittel「THE MOST IMPORTANT MACRO CHART | The Everything Code 2025」 https://www.youtube.com/shorts/u40WmxyIEoc

- ・sahmcapital.com「Every Time Jim Cramer Said ‘Sell Crypto’ – Here’s What Happened …」 https://www.sahmcapital.com/news/content/every-time-jim-cramer-said-sell-crypto-heres-what-happened-next-2025-10-23

- ・warren.senate.gov「At Hearing, Warren Calls for Applying Strong Anti-Money Laundering Protections to Cryptocurrency…」 https://www.warren.senate.gov/newsroom/press-releases/at-hearing-warren-calls-for-applying-strong-anti-money-laundering-protections-to-cryptocurrency-to-shut-down-financing-for-us-adversaries-and-terrorist-groups

- ・enlightenedstocktrading.com「Narrative Fallacy in Trading: The Hidden Bias Wrecking Your Portfolio」 https://enlightenedstocktrading.com/narrative-fallacy-in-trading/

- ・Glassnode Studio「Bitcoin: Ancient Supply Last Active 5yr+」 https://studio.glassnode.com/workbench/btc-supply-ancient

- ・BitGo「Bitcoin’s Invisible Burn: Lost Coins Outpace New Supply」 https://www.bitgo.com/resources/blog/bitcoins-invisible-burn-lost-coins-outpace-new-supply/

- ・Glassnode「Keyrock + Glassnode: Bitcoin and Ethereum as Competing Store-of …」 https://insights.glassnode.com/bitcoin-and-ethereum-as-store-of-value/

- ・TradingView「Can the biggest Bitcoin whales really decide when the market turns green or red?」 https://www.tradingview.com/news/cointelegraph:db2584824094b:0-can-the-biggest-bitcoin-whales-really-decide-when-the-market-turns-green-or-red/

- ・Nansen「Forecasting Crypto Trends: 5 Proven Strategies for Predicting Whale Movements」 [https://www.nansen.ai/post/forecasting-crypto-trends-5-proven-strategies-for-predicting-whale-movements](https://www.nansen.ai/post/forecasting-crypto-trends-5-proven-strategies-for-pre dicting-whale-movements)

- ・Webopedia「Down Time: Nine Strategies For Buying The Dip In Crypto」 https://www.webopedia.com/crypto/learn/buy-the-dip-in-crypto/

- ・AvaTrade Guide「How to Buy the Dip Like a Pro」 https://www.avatrade.com/education/online-trading-strategies/buy-the-dip

- ・Capriole Investments「Capriole Investments Research」 https://capriole.io

- ・Fasanara Digital「Fasanara Digital Research Reports」 https://fasanara.com

- ・CoinDCX「CoinDCX Market Analysis」 https://coindcx.com

- ・BeInCrypto「BeInCrypto Market Analysis」 https://beincrypto.com

このサイトは情報の提供のみを目的として、信頼できる情報源を基に作成しております。

投資の勧誘や推奨が目的ではありません。

投資にはリスクが伴うことをご理解の上、ご自身の責任の範囲内で投資してください。

途中の記事に戻れます。

BINANCE JAPAN

お友達紹介プログラム

紹介する方も紹介された方もそれぞれ1800円をゲット!

こちらのリンク より、Eメールアドレス、もしくは電話番号で登録 を行ってください。

アカウント設定の画面 で必ず紹介コード844766963を入力してください。

1.プログラム概要

- 被紹介者:紹介者から受け取った紹介コードを使って口座開設を完了すると、1800円が特典として被紹介者に付与されます。

- 紹介者(紹介元):紹介したお友達がBinance Japan の口座開設を完了すると、紹介1名ごとに、1800円が特典として紹介者に付与されます。

2. 条件

- 紹介者から受け取った紹介コードを被紹介者が入力し、本人確認手続きを完了させ、口座開設を完了してください。

3. 対象となるお客さま

- 紹介者(紹介元):BINANCE JAPAN 口座をご利用の方

- 被紹介者:初めて BINANCE JAPAN 口座を開設される方