ビットコインを「信じる」時代は、終わりました。

人がビットコインを語るとき、長く同じ問いを繰り返してきました。

「信じるか、信じないか」

「買うか、買わないか」。

この前提が、いま静かに崩れ始めています。

2025年10月、ビットコインは史上最高値となる約12万6000ドルを記録、直後から下落し、価格は9万ドル台で推移しています。

この事実だけを切り取れば、過去と同じ説明はいくらでも出来ます。

「4年サイクル、過熱、調整、そして冬」。市場は常に、安心できる物語を欲しがります。

しかし、2026年のビットコインには、この物語はもはや機能しません。

なぜなら、問題が価格ではなくなったからです。

いまの市場が直面しているのは、「いくらになるのか」ではありません。

「それが存在する世界を、どう扱うのか」という問いです。

実際に、かつてビットコインを保有することは賭けでした。

いまは、ビットコインが存在しない世界を目指すことのほうが、賭けになり始めています。

この転換を引き起こしたのは、熱狂ではなく参加者の変化です。

期待と恐怖が市場を揺らす時代は終わり、国家、制度金融、巨大企業が極めて事務的に、ビットコインを扱い始めました。

彼らは信じず、夢も語りません。ただ排除できないものを、前提条件として組み込むだけです。

この視点に立つと、2026年初頭の価格調整という評価は意味を失います。

重要なのは、価格が下がったかどうかではありません。「ビットコインが消えなかった」という事実です。

否定され、批判され、規制され、それでも残り続けたものは、思想ではなくその構造でした。

インフレは例外ではなくなりました。通貨の信認は、永続的なものではないと世界が学び始めています。地政学リスクは、突発的な事件ではなく、環境条件になりました。

ゆえに、誰の信用にも依存しない、国家の外側に存在する価値体系を不要とすることは、責任を問われる段階に入ったといえます。

ビットコインは、未来の理想ではなく、現在の制約が生み出した現実です。

どう評価するかではなく、存在する世界をどう受け止めるのか。

2026年、この問いから誰も逃げられなくなります。

記事のポイント

- 「怪しい投資」から「必須の資産」への転換点

- なぜ2026年が「スーパーサイクル」と呼ばれるのか?

- 4年サイクルが終わり、新時代が始まる理由

- 2026年に期待される米連邦準備制度(FRB)の金融緩和シナリオ

- 国家と企業がビットコインを奪い合うデジタル・ゴールドの正体

- 日本国内でも進む、法整備と暗号資産ETF解禁への期待

- 価格を底上げする「AI・L2・ステーブルコイン」の実需

- 今すぐ知っておくべき賢いリスク管理

目次

「怪しい投資」から「必須の資産」への転換点

ビットコインは怪しい、と感じていた人ほど、2026年初頭の市場の変化に驚いています。

相場を動かす主役が、SNSの熱狂から、ETFを通じた機関マネーや国家・企業の採用へと移り始めたからです。

その結果、10万ドルは「到達点」ではなく、「通過点」として意識されるようになり、市場はスーパーサイクルへの移行を示し始めています。

10万ドル突破が現実味を帯びる市場の熱量

かつて、ビットコインの10万ドル(約1,500万円)は夢物語でした。

しかし今、市場は10万ドルを「特別な到達点」ではなく、現実的な通過点としています。

2026年の初動は、その変化をよく表しています。

多くの弱気派が想定した暴落シナリオは主役になりませんでした。

価格は一時的に下落したものの、9万ドル台前半で強いサポートが意識され、下げが「恐怖の連鎖」ではなく「押し目」として処理されたように見えます。

ここで起きているのは、単なる底堅さではありません。市場の反応そのものが変わっています。

オプション市場が示唆する「主語」の交代

この変化は、デリバティブ市場ではより鮮明です。

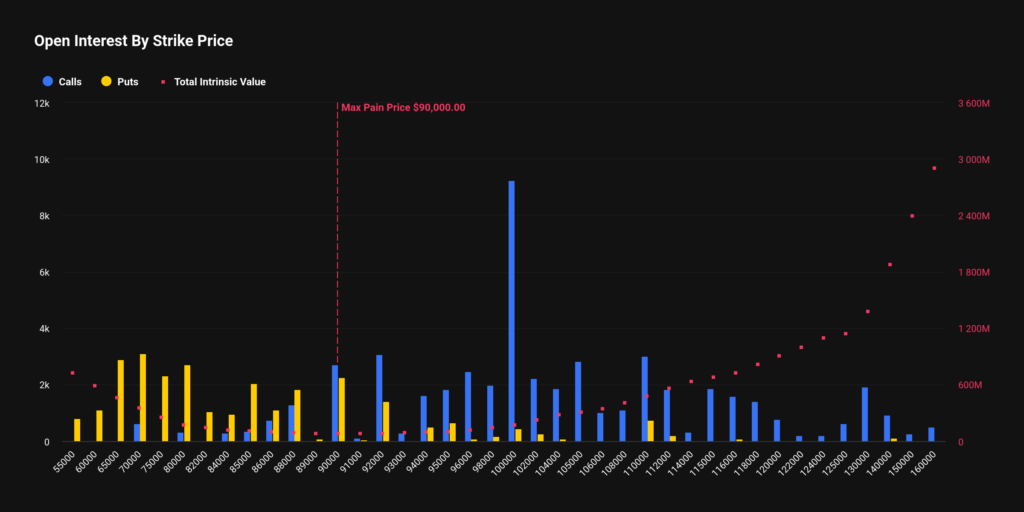

世界最大級の暗号資産オプション取引所Deribit(デリビット)のデータでは、2026年1月満期のオプションで、行使価格10万ドルのコールオプション(買う権利)の建玉が増加しています。

短期的にみても、「回復」だけでなく「突破」を意識したポジションが積み上がっている、と読めます。

Deribit Bitcoin Options Open Interest Jan 2026

出典:Deribit 公式統計ページ(Deribit Metrics) Deribitの建玉データ(2026年1月30日満期):10万ドル(100,000)の地点に、青い棒グラフ(コールオプション=買う権利)が突出して積み上がっていることが確認できます。市場参加者が明確に「10万ドルの突破」を意識し資金を投じています。

重要なのは、「強気になった」という感情の話ではありません。

価格を支える主語が入れ替わった という点です。

これまでの相場は、SNSの熱狂やミーム的な物語を燃料に、期待と恐怖が振れ幅を作ってきました。

いま相場の基盤を支えているのは、現物ETFを通じた機関投資家の資金です。

2025年を通じて、ブラックロックやフィデリティなどが提供するビットコインETFが巨額の資金を吸収し、流通供給を着実に圧縮してきました。

この動きが定着すると、下落局面で起きるのは投げ売りではなく、アルゴリズム運用やリバランスによる事務的な買いです。

その結果、下値が心理ではなく、仕組みによって支えられることが増えてきます。

| 項目 | 2026年1月時点の状況 | 意味合い |

| 現在価格 | $92,000〜$94,000 | 史上最高値からの調整として健全な範囲 |

| オプション市場 | $100,000コール建玉の増加 | 短期の回復・上抜けを織り込む動き |

| 主要プレイヤー | 機関投資家・国家・企業 | 長期前提の保有が増え、売り圧力が限定的 |

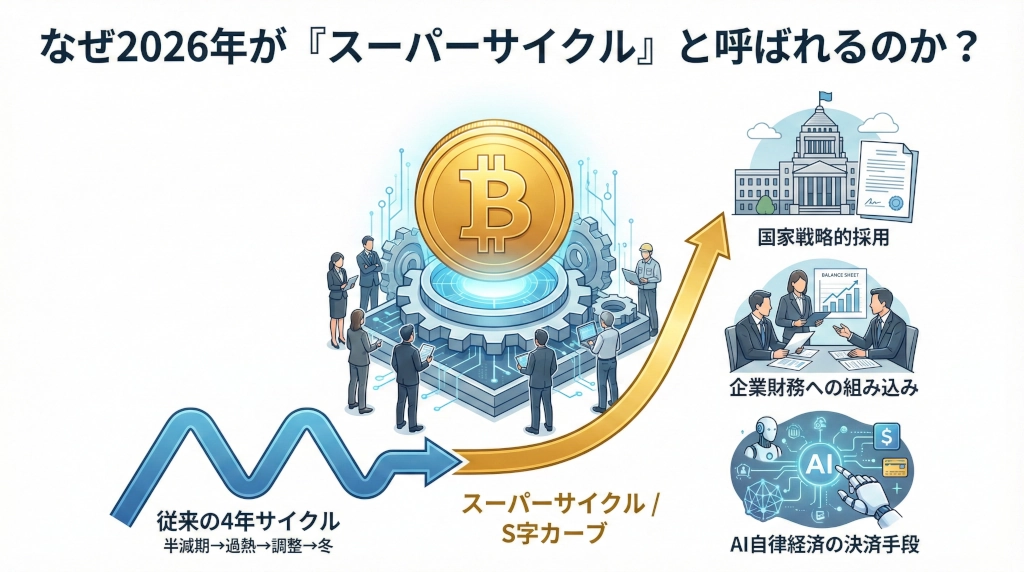

なぜ2026年が「スーパーサイクル」と呼ばれるのか?

そもそも「スーパーサイクル」とは何か。簡単に言えば、これまでの常識が通じなくなるということです。

スーパーサイクル(Super Cycle)とは

ビットコインが従来の4年サイクル(半減期→過熱→調整→冬)を外れ、金(ゴールド)のように成熟した資産クラスとして、より長期かつ安定的な上昇トレンドに移っていくという仮説です。

普及の観点では、S字カーブの急上昇局面に入る、との見方もできます。

ここでも焦点は「次はいくらか」ではありません。

2026年が「スーパーサイクル元年」と言われる理由は、上昇の根拠が期待(ナラティブ)から、「国家レベルの戦略的採用」と「実需を伴う技術の融合」へ移り始めているからです。

しかも、後戻りしにくい形で同時進行しています。

相乗効果を生んでいる要素は、次の3つです。

- 国家の参入

米国の「戦略的ビットコイン準備金」構想が現実味を帯び、ビットコインが地政学的な論点として扱われ始めています。 - 企業の財務戦略化

マイクロストラテジー社に代表されるように、インフレヘッジとして企業のバランスシートにビットコインを組み込む動きが一般化しつつあります。 - 技術的実需の発生

AI(人工知能)エージェントが自律的に経済活動を行う局面で、決済手段として中立でプログラム可能な通貨(ビットコインやステーブルコイン)が選ばれ始めています。

これらは、一時的なブームで終わる性質のものではありません。

なぜなら、社会的に「前提条件」として組み込まれていく動きだからです。

インターネットが「怪しい通信」から「ないと社会が回らないインフラ」になったように、ビットコインもまた、2026年を通じて取り外しにくい存在へと近づいていきます。

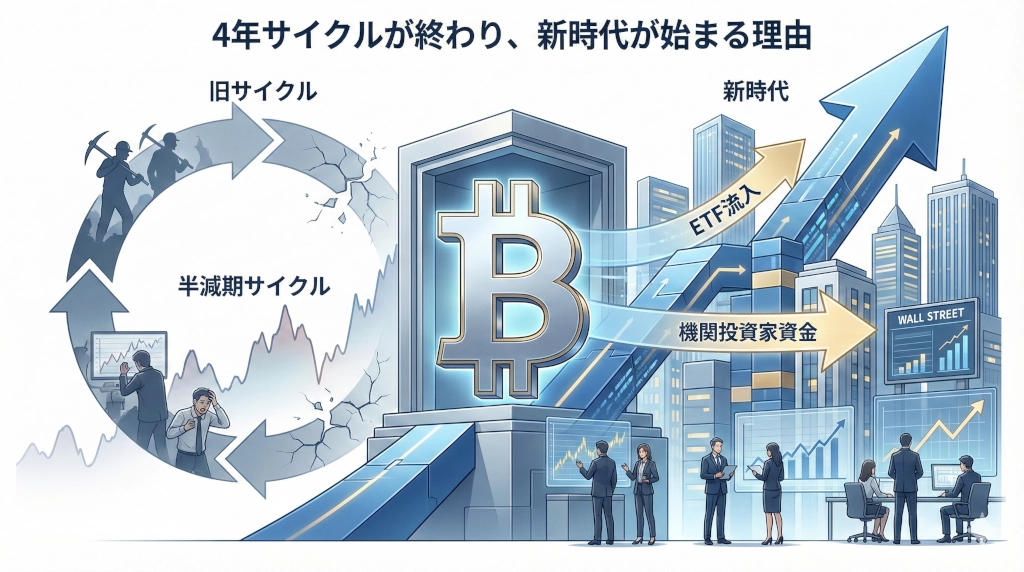

4年サイクルが終わり、新時代が始まる理由

ビットコインは、半減期のあとに上昇し、やがて大きく調整する「4年サイクル」を繰り返してきました。

しかし2026年初頭、その前提が崩れ始めています。

相場を動かす主役が、マイナーの売りや個人の熱狂から、現物ETFを通じた機関マネーの継続的な買いへと置き換わり始めているためです。

ETFによる需給の変化、資金の質の違い、そして金融環境の変化が重なり、今後はサイクルそのものが大きく変わる可能性があります。

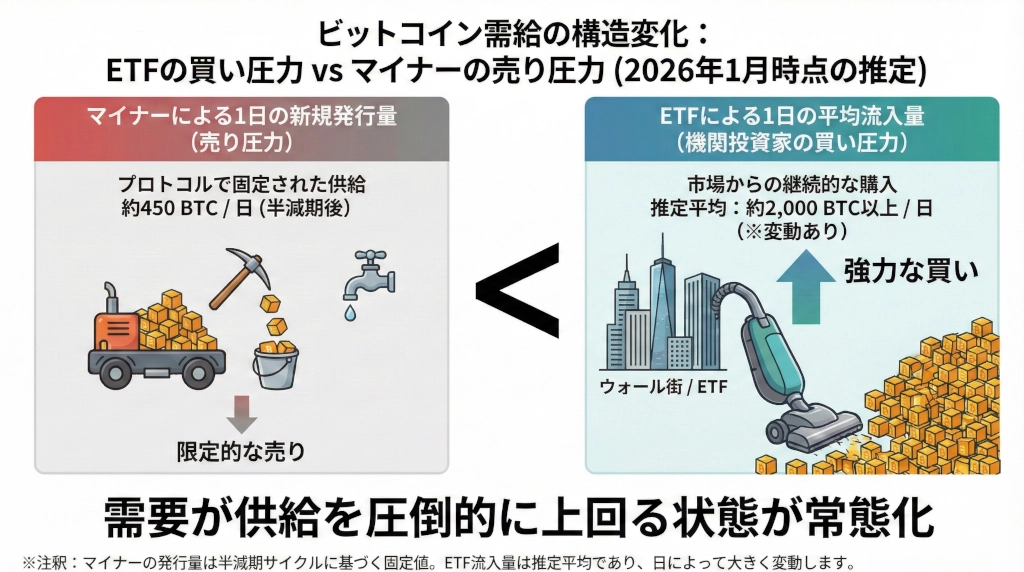

半減期アノマリーを超越する機関マネーの威力

これまでのビットコイン相場には「安心できる型」がありました。4年サイクルです。

半減期(マイニング報酬が半分になるイベント)を起点に供給が絞られることで強気相場が走り、過熱の反動で深く調整し、弱気相場に入る。この繰り返しで説明されてきました。

この経験則からすれば、2025年後半にピークを付けたあと、2026年は深い調整の年になるはずです。

しかし、2026年初頭の市場はその物語から外れています。理由は 価格を動かす主語が変わった からです。

グレースケールなどの大手運用会社の分析でも、2026年は「4年サイクル論が終焉を迎える年になる」と予測されています。

その最大の根拠は、ETFによる資金流入がイベントではなく、常態になり始めたことです。

これまで、上昇の主役は半減期による「新規発行量の減少(=売り圧の低下)」でした。

ところが今回は、ETF発行体による日々の買い付けが、マイナーの毎日の新規発行量を恒常的に上回る状態(需要超過)が続いています。

起きているのは需給の変化以上のもので、価格決定の構造そのものの変更 です。

以前は、マイナーが売却する量が相場の重心でした。いまは、ウォール街の巨大ファンドが淡々と吸収する量が、相場を作り始めています。

この不均衡は、過去に見られた80%級の壊滅的な下落を「起こりにくくする」方向に働きます。暴落が不可能になるという意味ではありません。

ただ、下落が連鎖して崩壊へ転じる前に、構造としての買いが入りやすくなる。そこが決定的に違います。

ビットコインETFが変えた、資金流入の構造変化

ビットコイン現物ETFは、2024年1月の承認から2年が経過し、金融史に残る成功を収めました。

2026年現在、ETF市場は「アーリーアダプターの熱気」を抜け、より保守的で、より巨大な資金が動く段階 へ移行しています。

注目すべきは、当初は暗号資産に慎重、あるいは否定的だった大手金融機関やウェルスマネージャーが、顧客向けのETF販売を本格的に解禁し始めている点です(バンガード、ウェルズ・ファーゴ、バンク・オブ・アメリカなど)。

これが意味するのは、「買い手が増える」ことではありません。

これまでコンプライアンスや運用方針の壁でアクセスできなかった、数兆ドル規模の年金基金、大学基金(エンダウメント)、富裕層の保守的ポートフォリオに、資産配分(アセットアロケーション)の標準項目として ビットコインが含まれ始めました。

この資金は今までとは性質が違います。短期の値上がり益を狙う「ツーリスト(一見さん)」ではなく、数年から数十年の保有を前提に積み上がる「スティッキー(粘着性のある)」な資金になります。

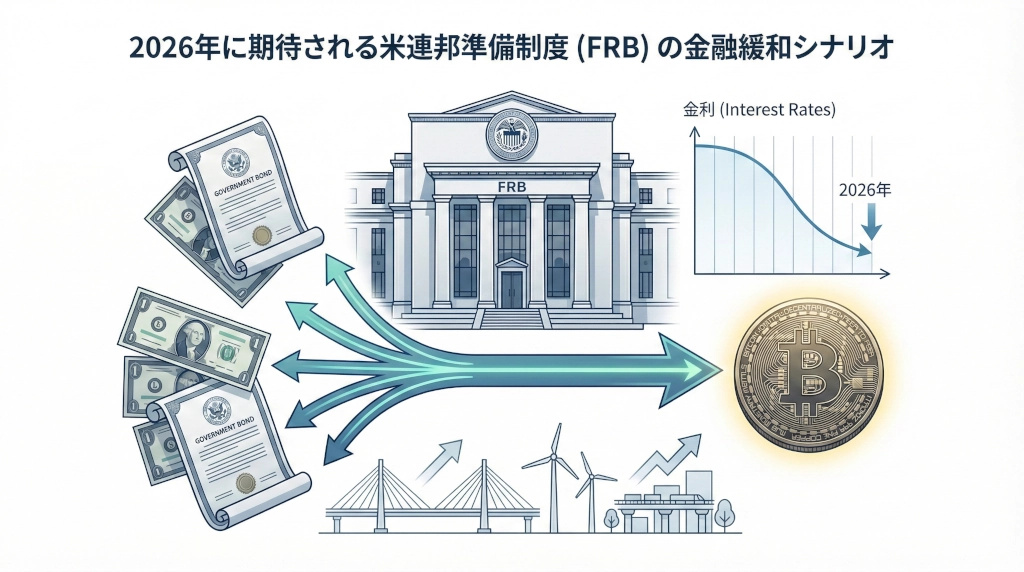

2026年に期待される米連邦準備制度(FRB)の金融緩和シナリオ

もう一つの追い風は、マクロ環境です。とくに米国の金融政策が、2026年の暗号資産市場にとって有利に働きやすい局面にあります。

2025年の一年を通じて、FRBはインフレの鎮静化を確認しながら、景気後退(リセッション)を回避するための予防的な利下げを実施し、政策金利は低下傾向にあります。

2026年においても、市場コンセンサスおよびFRBメンバーの予測(ドットチャート)は、緩やかな利下げ基調、あるいは低金利の維持を示唆しています。

金利が低下すると、米ドルや米国債などの「利回り資産」の相対的な魅力は薄れ、株式や暗号資産といったリスク資産へ資金が移りやすくなります。

さらに、トランプ政権下での財政出動拡大観測も無視できません。

インフラ投資や減税などの積極財政は短期的には景気を押し上げますが、中長期では財政赤字の拡大とインフレ圧力が再燃、米ドルの価値希釈(通貨安)につながる可能性があります。

このような法定通貨の不確実性が強まる局面では、発行上限が2,100万枚に固定されているビットコインが、インフレヘッジ(デジタル・ゴールド)として再評価されやすくなります。

FRBの金融緩和と、政府の財政拡大。

これが重なるとき、ビットコインにとっての追い風は「材料」ではなく「環境」になります。

ここでも問われているのは、価格が上がるか下がるかではなく、この市場が、すでに制度と資金の構造に組み込まれ始めている という事実です。

国家と企業がビットコインを奪い合うデジタル・ゴールドの正体

2026年のビットコイン相場を形づくるのは、熱狂ではなく参加者の交代です。

個人が投機対象とする以外に、国家と企業は、ビットコインを「準備」として扱い始めました。

ゆえに、ここから先ビットコインの話題の中心は、価格でも誰が買うかでもなく、誰が「売らない前提」で抱えるか に替わります。

米国「ビットコイン戦略準備金」構想の衝撃と国際情勢

2025年3月、トランプ大統領が大統領令に署名し、司法省などが押収・保有していた約20万BTCを売却せず、国家の準備資産として保有する方針が示されました。

米国政府による「戦略的ビットコイン準備金(Strategic Bitcoin Reserve)」構想です。

米国が「売らない」と決めたことで、ビットコインは投資対象ではなく、国家が保持する戦略資産(ゴールドや石油と並ぶ存在)へ移ったことを示します。

さらに、今後5年間で最大100万BTC(総発行量の約5%)を買い増し、20年間は売却せず保有し続ける「BITCOIN法案」などの議論も進んでいます。

もし米国が「継続する純粋な買い手」になれば、影響は相場より先に外交、すなわち 他国の意思決定 へ波及します。

結果として、外貨準備の多様化やドル依存の調整を迫られる国は、ビットコインの保有の是非を投資判断として先送りしにくくなります。そこに働くのは、期待ではなく 持たないリスク です。

需要は移りました。「個人の投機」から「国家の生存戦略」へ。

この移動が、ビットコインの価値を過去のサイクルから切り離していきます。これがまさにスーパーサイクルの核心と言えます。

マイクロストラテジーに続く、上場企業の保有加速

国家が抱えるなら、企業も抱えます。

ビットコインを信じるからではありません。財務として合理的だから です。

先頭を走るのが、マイケル・セイラー氏が率いるマイクロストラテジー社です。

2026年1月4日時点で、同社の保有量は67万3,783BTC(約630億ドル相当)に達しました。総供給量2,100万枚の3%超を単一企業が保有する規模です。

経営者が見ているのは、ビットコインの夢ではなく、キャッシュの劣化 です。

インフレ下で現金を抱えることが安全ではなくなり、代替としてビットコインがバランスシートに入り始めました。

企業のバランスシートが、静かに「デジタル・ゴールド」に置き換わる。これが2026年の現実となるでしょう。

日本国内でも進む、法整備と暗号資産ETF解禁への期待

日本でも焦点は値上がりではなく、税制と制度が変わるかどうかの 入口の整備 です。

金融庁は2026年度の税制改正で、暗号資産取引の利益を、雑所得(最大55%の累進課税)から申告分離課税へ見直し、株式・投資信託と同様、一律20%(復興特別所得税を含め20.315%)へ寄せる方向で調整しています。(※あくまで調整段階であり、決定事項ではありませんが、前向きな議論が進んでいます。)

もし改正が実現すれば効果は2つ。

- 高税率を嫌って距離を置いていた資金が戻りやすくなる。

- 含み益を抱えて動けなかった長期保有者の資金が動き、流動性の質が変わる。

結果、日本の個人金融資産(約2,000兆円)の一部が、暗号資産市場へ向かい得ます。

税制とセットで語られるのが、日本版ビットコイン現物ETFの解禁 です。

米国や香港で実績が積み上がっている以上、日本でも法整備が進めば、証券口座からのビットコインへのアクセスが現実味を帯びます。SBIホールディングスなどが準備を進めているとの報道もあります。

ここでも結論は同じで、盛り上がるかどうかではなく、制度として開くかどうか です。

制度が開けば、ビットコインは「好きな人が触る資産」ではなく、組み込まれることが前提になります。

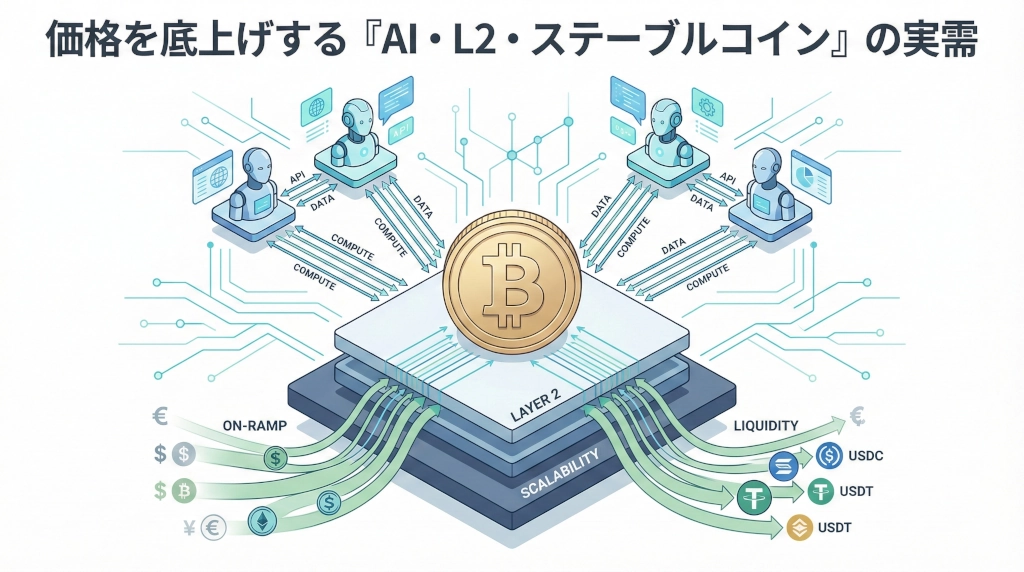

価格を底上げする「AI・L2・ステーブルコイン」の実需

ビットコインの価格は、ニュースや需給だけで動いているように見えますが、少し長い目で見ると、相場を底から押し上げるのは「使われ方が変わる瞬間」です。

2026年、特に注目すべきは AIとブロックチェーンの融合 です。

AIが稼いでAIが支払う「マシン・エコノミー」の到来

最も破壊力があるのが、AIエージェントが経済活動を回す「マシン・エコノミー」という流れです。

AIエージェントとは、人間の代わりに自律的にタスク(情報収集、予約、交渉など)をこなすソフトウェアですが、重要なのは、AIが仕事をするだけではなく、AIが支払いまで完結できる 点です。

これまでは、銀行口座を作るのに本人確認(KYC)の壁があり、AIが自律的に銀行口座を持つことは不可能でした。

しかし、暗号資産のウォレットアドレスはプログラムで作成でき、許可も不要です。これにより、AIエージェント同士がビットコインやステーブルコインで即時決済する世界が広がります。

- APIの利用料

- データの購入費

- 計算資源(GPUパワー)のレンタル料

【ここに図解推奨】

AIエージェントAがタスクを実行し、AIエージェントBにライトニングネットワークで瞬時に数円単位の支払いを行うフロー図

人間が介在しない超高速・高頻度の小額決済(マイクロペイメント)には、営業時間や手続きがある銀行システムより、24時間365日休まず稼働する、プログラム可能なブロックチェーンのほうが相性が良いのです。

つまり、投資ではなく 「AIの実需」 としてビットコイン決済が増えると、ネットワークの利用そのものが増え、価値の土台が厚くなります。

L2とステーブルコインによる「使える資産」への進化

さらに、L2(レイヤー2)技術の成熟により、ビットコインは「ただ持つだけの石」から「運用・担保に使える資産」へと進化しています。

- Stacks(スタックス): ビットコイン経済圏上でのDeFi(分散型金融)やNFTを可能にする。

- Babylon(バビロン): ビットコインを保有したまま他のチェーンのセキュリティに関与し、利回りを得る(ステーキング)。

また、ステーブルコイン(デジタル・ドル)の普及は、法定通貨からクリプト市場への入り口を太くし、結果としてビットコインへの資金流入をスムーズにします。

需要の種類が増え、市場に出てくる供給が減る(ロックされる)。

この需給バランスの変化も、スーパーサイクルを支える大きな要因です。

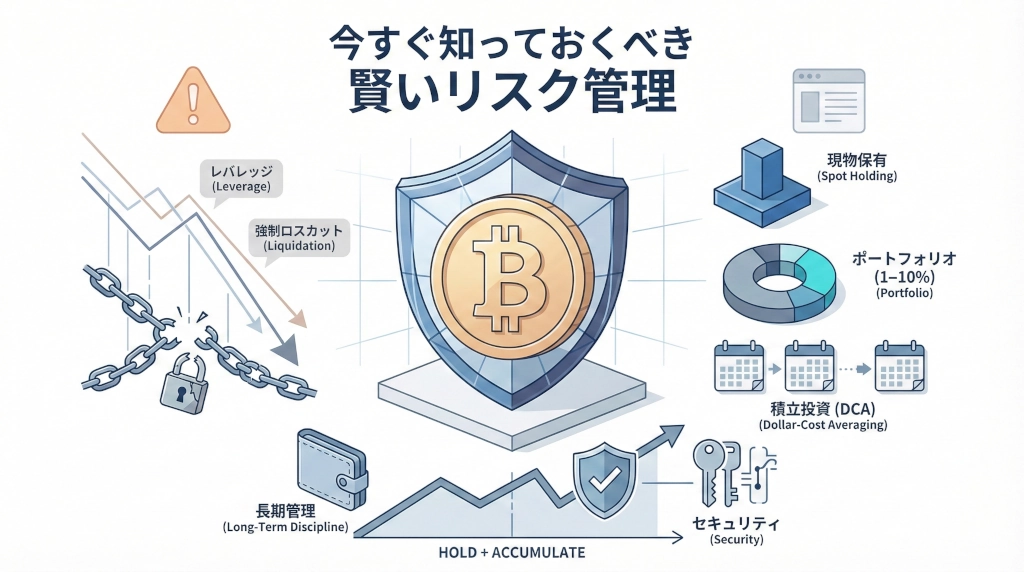

今すぐ知っておくべき賢いリスク管理

こんな不安、ありませんか?

- ビットコインって上がりそうだけど、急落が怖い

- レバレッジで一発を狙う人もいるけど、何が危険なのか よく分からない

- 積立が良いと聞くものの、どれくらいの配分 が現実的?

暗号資産投資は、チャンスがある一方で、値動きが大きく、知識不足は事故につながります。

しかし対策はシンプルです。「当てにいかず、退場しない設計」 を先に作ることです。

最初に警戒すべきは「レバレッジの連鎖」

2026年は明るい材料が多い一方で、リスクが消えたわけではありません。

特に初心者の方が気をつけたいのが、レバレッジ取引(証拠金取引)による強制ロスカットの連鎖 です。

市場分析では、ビットコイン価格が特定のラインを割ると、巨額のロングポジション(買い持ち)が清算されるリスクが常にあります。この状況では、強気相場の途中でも「フラッシュクラッシュ(瞬間的な暴落)」が起こり得ます。

基本戦略はシンプルです。まずは現物取引(レバレッジなし)を中心にする こと。

自分の資金の範囲内で投資していれば、価格が大きく下がっても強制退場の確率はゼロです。

分散投資は「当てにいく」より「壊れにくくする」

スーパーサイクルと言われる局面でも、全財産をビットコインに集中させるのは得策ではありません。

プロ投資家の多くは、ポートフォリオの一部(例:1%〜5%、積極的でも10%程度)に組み込むことで、全体のリスク対効果を整えています。

おすすめ配分例(あくまで目安)

- 守り重視(はじめての方): ビットコイン 1%〜3%

- 標準(長期運用の方): ビットコイン 3%〜5%

- 攻め(リスク耐性がある方): ビットコイン 5%〜10%

ポイントは当てにいく配分ではなく、落ちても生活が壊れない配分 にすることです。

忙しい人ほど、ガチホ + 積立 が最強

ビジネスパーソンにとって、チャートに張り付くデイトレードは現実的ではありません。

そこで有効なのが、「ガチホ(長期保有)」と「ドルコスト平均法(積立投資)」の組み合わせです。

毎月決まった金額を機械的に買うことで、高値掴みのリスクが 抑えられます。

また、ビットコインは発行上限が2,100万枚と決まっているため、長期的には希少性が高まる設計です。

短期の上下に反応するより、長期のルール運用が向く資産だと言えます。

最後の砦はセキュリティ

日本の取引所は安全性が高いですが、数千万円単位の資産を保有する場合は、取引所に置きっぱなしにせず、ハードウェアウォレット(Ledger、Trezorなど)での自己管理を検討してください。

今日からできる最低限のセキュリティ

- 二段階認証(SMSではなく認証アプリ推奨)を設定する。

- シードフレーズ(復元パスワード)は 絶対に デジタル保存せず、紙に書いて隠す。

- SNSのDMや怪しいリンクは絶対に踏まない。

総括:10年後の自分に感謝されるための第一歩

2026年は、ビットコインが「実験的なインターネット・マネー」から、金融と社会インフラの一部へと完全に脱皮する年になりそうです。

制度面の整備、ETFを通じた資金の流入、AIとの融合。これらの変化は、短期の値動きよりも遥かに大きく、不可逆な潮流です。

もちろん、明日価格が下がることもあるでしょう。ビットコインとはそういうものです。

重要なのは、相場を当てにいくことではなく、波を前提にした付き合い方を先に決めておくこと です。

- 無理のない範囲の金額に絞る

- 積立を自動化する

- セキュリティを固める

この準備さえできていれば、日々の値動きに一喜一憂する必要はありません。

焦って大きく張るよりも、学びながら、無理なく続けられる形に整える。その積み重ねが、10年後の自分にとって最大の資産になります。

2026年、変化が見えやすくなる年だからこそ、立ち止まらず、背伸びもしすぎず。

まずは、二段階認証の確認 と 少額の積立設定 から始めてみましょう。

参照・出典

- Coin Bureau:”My Crypto Predictions For 2026″

https://www.youtube.com/watch?v=sGBsJU-J-qk - Rubicon:”BREAKING: The 4 year cycle OFFICIALLY reset… (massive 2026 predictions update!)”

https://www.youtube.com/watch?v=MOPN14GEEU8 - CryptoSlate:”Bitcoin whales added 56,227 BTC while tiny wallets sold”

https://cryptoslate.com/bitcoin-whales-added-56227-btc-while-tiny-wallets-sold-and-this-pattern-usually-ends-one-way/ - FXStreet:”Bitcoin traders kick off 2026 with bets on price rally above $100,000″

https://www.fxstreet.com/cryptocurrencies/news/bitcoin-traders-kick-off-2026-with-bets-on-price-rally-above-100-000-202601051129 - FX Leaders:”Bitcoin Holds Above $92,000 Amid Mixed Signals”

https://www.fxleaders.com/news/2026/01/07/bitcoin-holds-above-92000-amid-mixed-signals-technical-analysis-points-to-critical-100k-test/ - Latham & Watkins:”President Trump Issues Executive Order Establishing a Strategic Bitcoin Reserve”

https://www.lathamreg.com/2025/03/president-trump-issues-executive-order-establishing-a-strategic-bitcoin-reserve/ - Wikipedia:”U.S. Strategic Bitcoin Reserve”

https://en.wikipedia.org/wiki/U.S._Strategic_Bitcoin_Reserve - The White House:”Fact Sheet: President Donald J. Trump Establishes the Strategic Bitcoin Reserve”

https://www.whitehouse.gov/fact-sheets/2025/03/fact-sheet-president-donald-j-trump-establishes-the-strategic-bitcoin-reserve-and-u-s-digital-asset-stockpile/ - AlphaPoint:”Understanding the Bitcoin Strategic Reserve Bill and Potential Benefits”

https://alphapoint.com/blog/bitcoin-strategic-reserve-bill/ - Investing.com:”Strategy reports bitcoin holdings reach 673,783 coins worth $50.55 billion”

https://www.investing.com/news/cryptocurrency-news/strategy-reports-bitcoin-holdings-reach-673783-coins-worth-5055-billion-432SI-4429737 - DL News:”Strategy CEO: Why nations will drive Bitcoin shopping spree in 2026″

https://www.dlnews.com/articles/markets/strategy-ceo-why-nations-will-drive-bitcoin-shopping-spree-in-2026/ - The Block:”Michael Saylor’s Strategy kicks off 2026 with a $116 million bitcoin buy”

https://www.theblock.co/post/384260/michael-saylors-strategy-kicks-off-2026-with-bitcoin-buy - TradingView:”Japan to Cut Crypto Taxes to 20% Under New 2026 Reform Plan”

https://tr.tradingview.com/news/coinpedia%3A465b55e53094b%3A0-japan-to-cut-crypto-taxes-to-20-under-new-2026-reform-plan/ - Medium:”Are Layer 2s Ready for 2026?”

https://medium.com/@cwallet/are-layer-2s-ready-for-2026-what-adoption-and-liquidity-tell-us-1efa1435770e - Binance News, “Crypto ETFs Anticipated to Surge in 2026 Amid SEC Changes”

https://www.binance.com/en/square/post/12-18-2025-crypto-etfs-anticipated-to-surge-in-2026-amid-sec-changes-33863695278706 - DL News:”Bitcoin ETFs to top $180 billion in 2026″

https://www.dlnews.com/articles/markets/bitcoin-etfs-to-top-180-billion-usd-in-2026-say-analysts/ - DL News:”Will Bitcoin price fall to $10,000 in 2026?”

https://www.dlnews.com/articles/markets/will-bitcoin-price-fall-to-usd-10000-in-2026/ - Binance Square:”Japan Eyes 20% Crypto Tax, Bitcoin ETF, and Stablecoins By 2026″

https://www.binance.com/en/square/post/28703019831178 - Binance Square:”Federal Reserve interest rate forecast 2026 crypto impact”

https://www.binance.com/en/square/post/34438886813977 - Binance Square:”Bitcoin’s Price Projections Suggest $40k Bottom in 2026″

https://www.binance.com/en/square/post/34560323049353 - MarketPulse, “2026 US Dollar Forecast”

https://www.marketpulse.com/markets/2026-us-dollar-forecast-how-the-fed-government-spending-and-ai-will-drive-volatility/ - Trading Economics:”United States Interest Rate Forecast”

https://tradingeconomics.com/united-states/interest-rate - MacroMicro:”Stablecoins – Market Cap”

https://en.macromicro.me/series/70631/stablecoins-market-cap - Grayscale:”2026 Digital Asset Outlook: Dawn of the Institutional Era”

https://research.grayscale.com/reports/2026-digital-asset-outlook-dawn-of-the-institutional-era - Medium:”Why AI-Powered Trading Agents Will Redefine Crypto Markets in 2026″

https://medium.com/coinmonks/why-ai-powered-trading-agents-will-redefine-crypto-markets-in-2026-a460083e9d1c - Payments Dive:”How payments will evolve: 6 industry trends to watch in 2026″

https://www.paymentsdive.com/news/how-payments-will-evolve-6-industry-trends-to-watch-in-2026/808869/ - The Block:”Crypto ETFs 2026: Regulatory tailwinds”

https://www.theblock.co/post/383361/crypto-etfs-2026-regulatory-tailwinds-issuers-brace-crowded-year - The Block:”Japan’s finance minister backs crypto integration across stock exchanges”

https://www.theblock.co/post/384242/japans-finance-minister-crypto-2026 - Stacks Docs:”What is the Nakamoto Release?”

https://docs.stacks.co/reference/nakamoto-upgrade/what-is-the-nakamoto-release - Crynet:”Revolutionizing Blockchain Deep Dive”

https://crynet.io/tpost/revolutionizing-blockchain-deep-dive-into - Babylon Labs:”2025: A Defining Year for Babylon and Native Bitcoin Utility”

https://babylonlabs.io/blog/2025-a-defining-year-for-babylon-and-native-bitcoin-utility - Figment:”Babylon Launch Coming Soon”

https://www.figment.io/insights/babylon-launch-coming-soon-heres-what-you-need-to-know/ - Latham & Watkins:”The GENIUS Act of 2025″

https://www.lw.com/en/insights/the-genius-act-of-2025-stablecoin-legislation-adopted-in-the-us - The White House:”Fact Sheet: President Donald J. Trump Signs GENIUS Act into Law”

https://www.whitehouse.gov/fact-sheets/2025/07/fact-sheet-president-donald-j-trump-signs-genius-act-into-law/ - APS Law:”The GENIUS Act of 2025″

https://www.apslaw.com/its-your-business/2025/08/07/the-genius-act-of-2025-the-first-federal-legislation-for-the-regulation-of-payment-stablecoins/ - Coinpedia (via TradingView):”Japan to Cut Crypto Taxes to 20% Under New 2026 Reform Plan”

https://tr.tradingview.com/news/coinpedia%3A465b55e53094b%3A0-japan-to-cut-crypto-taxes-to-20-under-new-2026-reform-plan/ - The Block:”Michael Saylor’s Strategy kicks off 2026 with a $116 million bitcoin buy”

https://www.theblock.co/post/384260/michael-saylors-strategy-kicks-off-2026-with-bitcoin-buy

このサイトは情報の提供のみを目的として、信頼できる情報源を基に作成しております。

投資の勧誘や推奨が目的ではありません。

投資にはリスクが伴うことをご理解の上、ご自身の責任の範囲内で投資してください。

途中の記事に戻れます。

BINANCE JAPAN

お友達紹介プログラム

紹介する方も紹介された方もそれぞれ1800円をゲット!

こちらのリンク より、Eメールアドレス、もしくは電話番号で登録 を行ってください。

アカウント設定の画面 で必ず紹介コード844766963を入力してください。

1.プログラム概要

- 被紹介者:紹介者から受け取った紹介コードを使って口座開設を完了すると、1800円が特典として被紹介者に付与されます。

- 紹介者(紹介元):紹介したお友達がBinance Japan の口座開設を完了すると、紹介1名ごとに、1800円が特典として紹介者に付与されます。

2. 条件

- 紹介者から受け取った紹介コードを被紹介者が入力し、本人確認手続きを完了させ、口座開設を完了してください。

3. 対象となるお客さま

- 紹介者(紹介元):BINANCE JAPAN 口座をご利用の方

- 被紹介者:初めて BINANCE JAPAN 口座を開設される方